(原标题:乘联会:11月第四周乘用车市场零售37.0万辆 同比下降31%)

智通财经APP获悉,11月30日,乘联会发布2022年11月21日至27日乘用车市场周度分析。数据显示,11月21-27日,乘用车市场零售37.0万辆,同比下降31%,环比上周增长0%,较上月同期下降32%;乘用车市场批发47.2万辆,同比下降30%,环比上周增长16%,较上月同期下降34%。11月1-27日,乘用车市场零售123.0万辆,同比去年下降14%,较上月同期下降15%;全国乘用车厂商批发140.3万辆,同比去年下降17%,较上月同期下降17%。??

今年11月第一周总体狭义乘用车市场零售达到日均3.6万辆,同比2021年11月第一周下降9%,相对今年10月第一周均值增长15%。

今年11月第二周总体狭义乘用车市场零售达到日均4.0万辆,同比2021年11月第二下降12%,相对今年10月第二均值下降20%。

今年11月第三周总体狭义乘用车市场零售达到日均5.3万辆,同比2021年11月第三周增8%,相对今年10月第三周均值持平。

今年11月第四周总体狭义乘用车市场零售达到日均5.3万辆,同比2021年11月第四周降31%,相对今年10月第四周均值下降32%。

11月1-27日全国乘用车市场零售123.0万辆,同比去年下降14%,较上月同期下降15%。

11月份全月工作日有22天,生产能力持平于去年,今年的世界性芯片供给短缺情况已经大幅缓解,虽然在海外市场部分品牌曝出因零部件短缺、能源供给干扰等因素影响全年全球总体产量预测,但中国市场目前生产产量仍基本保持稳定,有利于生产增量。目前燃油车库存绝对充裕,从供给端另需关注的是汇率波动,对企业零部件及整车进出口业务经营造成的影响。

11月中旬卫健委出台防疫“20条措施”,加大对地方层层加码现象的整改,这对本周市场活力的恢复有一定利好。但执行过程中“上有政策、下有对策”、执法主体不明确,防控层层加码仍有发生,在城市中甚至小到以小区物业有自决权的现象屡禁不止。近期车展等聚集车市人气的活动很少,经销商闭店情况达到20%以上较为严重程度,消费者被封控无法提车、经销商因闭店无法营业。

部分地方车展在传统大型车展之外给了车企更多的曝光机会,略有弥补展会活动推广损失。目前广州也因疫情不确定性暂停了原计划的车展安排,年内车企更着重在新媒体运营上的持续发力,交车以外的销售全流程逐渐迁移至线上,预热年末火爆升温的局面,但效果仍明显低于线下的氛围和营销效果。

随着进入冬季天气转冷和秋收完成,农村地区的购车热情会逐步释放,新能源车和中低端燃油车市场也会逐步升温。随着共同富裕的政策推动,城市化进程的不可逆转,县乡市场出行需求引发的购买力增长潜力较前期有所回升。

经销商渠道以不足80%的销售能力,要完成100%的销售任务是极其困难的。疫情反复侵扰之下,车购税减免政策对燃油车市场起到了巨大的拉动作用,使得燃油车销售目前还能保持正增长。若没有该政策推动,今年传统燃油车市场的表现会非常惨烈。

国内车企库存普遍偏高,加之部分刺激政策的拉动作用,会拉动消费。相信随着各地市场秩序的逐步恢复,年末购置税补贴和新能源补贴政策到期前会促进提前购买,地方促消费政策仍会延续并呈现出季节特征。

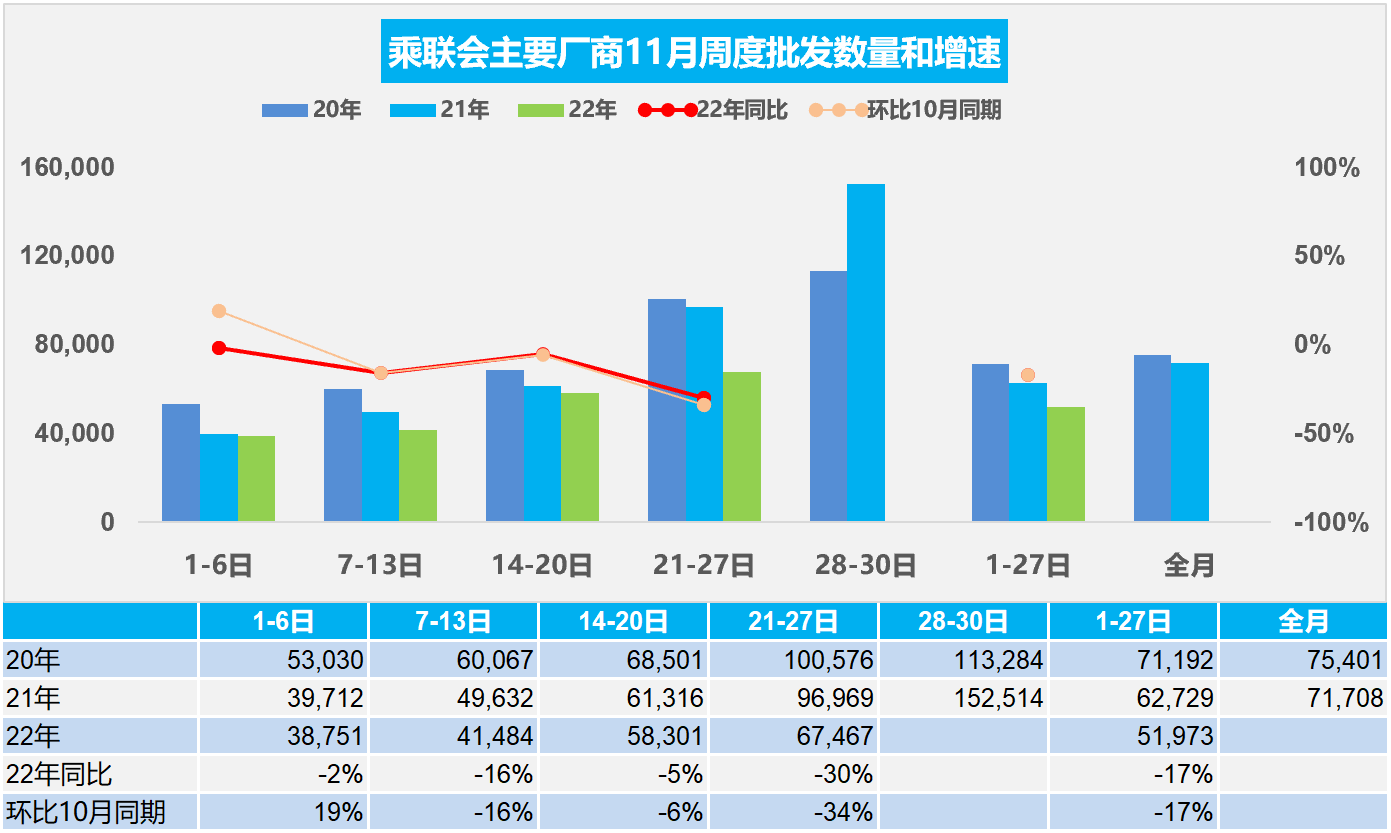

今年11月第一周总体狭义乘用车市场批发达到日均3.9万辆,同比2021年11月第一周下降2%,相对今年10月第一周均值增长19%。

今年11月第二周总体狭义乘用车市场批发达到日均4.1万辆,同比2021年11月第二周下降16%,相对今年10月第二周均值下降16%。

今年11月第三周总体狭义乘用车市场批发达到日均5.8万辆,同比2021年11月第三周下降5%,相对今年10月第三周均值下降6%。

今年11月第四周总体狭义乘用车市场批发达到日均6.7万辆,同比2021年11月第四周下降30%,相对今年10月第四周均值下降34%。

11月1-27日全国乘用车厂商批发140.3万辆,同比去年下降17%,较上月同期下降17%。

根据乘联会厂商内部人员的预测汇总,按照PMI指数测算方式,11月乘用车满意度PSI指数是8%,较上月46%下降38个百分点,较去年11月78%下降70个百分点。11月乘用车预测PFI指数是38%,较上月35%上升3个百分点,较去年11月36%上升2个百分点。

在电动化和智能化驱动下,乘用车新品魅力不断提升。10月以高端新能源龙头车企为代表的,车型降价会给11月新能源车市场带来新增需求,此次降幅大且品牌号召力强,其降价后部分车企迅速跟进车险补贴或增加终端促销,有利于11月的新能源车销量小幅提升。

随着欧佩克减产带来的油价中高位回稳,加之美联储加息带来的世界经济降温,中国出口市场在过往高基数水平的影响下可能减速,但车企仍努力加大出口拓展力度,预计对车市的拉动仍会有较大贡献。

随着车购税减半政策实施进入倒计时阶段,潜在消费者购车的关注度明显提升,但车价仍处低位,消费者的购车紧迫性仍不高。部分地区在经历了短期公共交通暂停服务场景下催生出了私家车的首购刚需,年内购车在可交付情况下,此部分用户或可继续成为销量增量来源。

由于近期各地疫情反弹,经销商闭店的比例在上升,市场展厅流量和订单情况出现较大影响,年底汽车消费需求释放出现一定风险和不确定。消费者收入信心不处于高位,大宗商品消费较谨慎,前期积压的消费能量预计在6、7、8月释放了,形成9-10月的平稳走势。受疫情管控的冲击,9-10月市场低于预期,但明年春节前的提前消费预计应更多在11、12月体现,只要各地防控不过度加码,对年末车市还有信心。

2022年10月的汽车行业收入8,774亿元,同比增19%;成本7,457亿元增19%;利润544亿元,同比增24%,汽车行业利润率6.2%,相对于整个工业企业利润率7%的平均水平,汽车行业改善较大,但仍偏低。

3-5月份,国内部分地区疫情散发多发,给工业企业生产经营造成较大冲击,工业企业利润出现下降。6-10月受益于产业链供应链持续恢复、减免车辆购置税政策提振消费需求等有利因素,生产销售持续回升,营业收入实现较快增长。

1-10月汽车行业收入74,859亿元,收入增8%;成本64,562亿元,增9%;利润4,251亿元,利润总体同比增1%,汽车行业总体表现不强,但改善明显。

自2021年以来,随着世界新冠疫情的爆发,中国汽车产业链的韧性较强的优势充分体现,中国汽车出口市场近两年表现超强增长。2021年的出口市场销量213.8万辆,同比增长102%。2022年1-10月的出口市场销量262万辆,同比增长52%。10月中国汽车出口35.3万辆,同比增长58%,表现超强,相对于10月国内汽车销量平淡,出口市场的表现仍是较强的。近两年国际疫情下的中国出口增长较大。

1-10月汽车出口均价1.6万美元,同比去年的1.53万美元,均价小幅提升。10月中国汽车出口35.3万辆,同比增长58%,突破35万,保持历史高位。

随着汽车独资企业的出口,中国汽车出口欧洲发达国家市场取得巨大突破。新能源车是中国汽车出口的核心增长点,改变了依赖亚洲和非洲等部分穷国和不规范国家的被动局面。2020年新能源车出口22.3万,表现好;2021年新能源车出口58.8万辆,继续持续走强。22年累计出口新能源车85万辆,10月出口新能源车14.4万辆,同比增长70%,其中乘用车出口13.6万辆,增69%。

中国新能源车主要是出口西欧和东南亚市场,今年比利时、斯洛文尼亚和英国等成为出口亮点,而且对泰国、菲律宾东南亚等国出口恢复很好。海外虽然仍然受到疫情限制,但经济重启继续进行,相关制造业需求开始平稳恢复,矿产资源价格高位回落,因此中国对美洲的墨西哥和智利等出口表现较强。近期中国对俄罗斯的汽车出口数量下降,但重卡的出口表现提升。

虽然国内豪华车市场持续走强,但中国进口车进口量从2017年的124万辆,持续以年均10%左右,下行到2020年的93万辆。2021年进口车市场虽然受缺芯影响,进口量93万辆,但仍相对2020年同比增0.1%。继续受缺货影响,2022年1-10月进口量达到68万辆,同比下降9%,相对于2019年1-10月的进口量微有下降。10月进口车进口7.8万辆,同比下降1%。

进口市场增长的核心动力,仍然是乘用车的消费升级增长空间,豪华车与进口车的走势总体是很好的。随着2.0升以下车购税减半政策,进口车的结构也会快速调整,如果进口缺货问题快速改善,未来部分进口车也会实现高增长。

相关新闻: