(原标题:智通决策参考︱(1.24-1.28)美股是否会对港股产生负面冲击呢?)

【主编观市】

先回顾一下上周所言:“恒指有望冲击半年线,但行情能否走远重点关注央行是否有宽松的举动,看MLF投放、LPR报价等等”,恒指顺利如预期突破了半年线,5年期LPR报价降低5个基点,这是比较关键的因素,预示着利率端在降低,企业及个人融资成本在下降。

本周市场会比较担心美股的破位,从当前情况看,科技股为主的纳斯达克指数连跌四日,创七个半月来新低记录,也是自从去年6月9日以来首次收盘失守14000点。已经进入技术性熊市。这种状况是否对港股产生负面冲击呢?

笔者认为,只要美股不是崩盘式的下跌,依旧可以认为是技术性的调整,历史上已经有过很多次这种下跌,之后再度拉起。美股快速下跌的根源在于涨幅过大之后,对于今年美联储提前加息的消化,而本周美联储在此下跌趋势下预计很难再释放偏鹰言论,客观上有助于缓解下跌势头。

因此,美股弱势之下反而会强化港股的强势,这和A股下跌资金照样流入是异曲同工。归根结底是政策的分野导致行情的分野。

当前场外资金在不断提升港股的份额,包括千亿基金都在大手笔买入低估品种,市场机会主要有几块:1,互联网巨头企稳激活的科技这条线;2,稳增长带来的新老基建这条线;3,疫情变化线,如各种抗疫药物,后疫情时代估值修复类等等。

指数方面看1月20日这根大阳线的缺口是否短期会回补,强势情况是再度高举高打,偏弱一点是回补一下缺口,除非是出现极端情况。

【本周金股】

安踏(02020)

安踏如果不计/计入合营公司亏损,2021年归母净利润同比增长35%/45%。主要原因为:一,2021年预计收入增长超过35%+;二,2021年预计实现净融资收入,2020年同期为负;三,Amer亏损有所收窄,预计2021年亏损小于3亿元。

四季度流水表现好于三季度。四季度安踏、FLA和基他品牌零售同比分别实现10-20%中段增长、高单增长和30%-35%正增长,其中安踏和FILA四季度流水增速优于Q3。2021全年来看,安踏、FILA和其他品牌零售同比分别实现25-30%正增长、25-30%正增长和50-55%正增长。

公司整体运营情况边际改善。O4安踏和FILA的库销比分别为略低于5倍和6-7倍,相对Q3表现有所改善。折扣方面,Q4安踏大货为74折,环比持平,安踏儿童折扣略微提升至74折(Q3为73折),FILA综合折扣维持在76折,正价商品维持在86折。

Amer方面,2021全年亏损小于3亿,同比亏损收窄,展望2022年看点较多,包括始祖鸟在中国和美国的增长提速、威尔逊与NBA官方篮球的合作、萨洛蒙在欧洲的发展等,期待2022年超预期表现。

虽然FILA短期流水表现略有波动,但是21H2流水、折扣表现仍然优于同行国际品牌,未来看点包括货品的拓宽(鞋类、高尔夫、网球等)、开大店、Fusion和Kids的高增等等。而安踏主品牌方面,冬奥会对品牌曝光、国潮营销带来的正面催化可以期待。

【产业观察】

《柳叶刀》提出"Omicron以前所未有的速度席卷全球,但当中大多数为无症状感染;到2022年3月,全球半数以上人感染,通过接触病毒加上疫苗接种,全球免疫将处在高水平。"病毒变异叠加疫苗、特效药或推动本轮疫情拐点临近。

旅游业十四五规划提出择机促进出入境旅游,与民航十四五规划中2023-2025年重点恢复国际市场交相呼应,产业政策层面已经为放开做好了准备。是否放开还需要决策层权衡利弊,短期清零政策仍将持续,但有朝一日选择放开之时,国内防疫政策松动和国门全面有效开启大概率同步进行。

疫情以来,民航供给扩张被压制在相当低的水平。在短期防疫政策仍处于高压态势的2022年,民航景气度仍可能出现波动,机队引进持续谨慎,有望连续三年保持低位,而理论需求仍随经济增长而不断上行。民航理论上供需缺口大,在国内防疫政策松动,国门重启之时,民航内外需求恢复,供给结构性压力解除,供需将全面反转,且在高客座率、连续票价改革、积压需求释放三重共振有望刺激票价大幅上行,民航向上弹性大。

景气未至,预期先行。在强景气预期出现之时,航空股股价大概率持续活跃。供需反转带来的景气大小航司将全面受益。重点关注国航。有机构测算,供需反转后,国航重点航线票价天花板为疫情前1.6~1.8倍,周期高点单机利润大概率超过前期高点,2023年近800架机队,或实现200~250亿净利润,从大周期的维度股价存在一倍以上的反弹空间。

【数据看盘】

港交所公布数据显示,截至上周五,恒生期指(一月)未平仓合约总数为107058张,未平仓净数41131张。恒生期指结算日01月28号,本周期指结算。

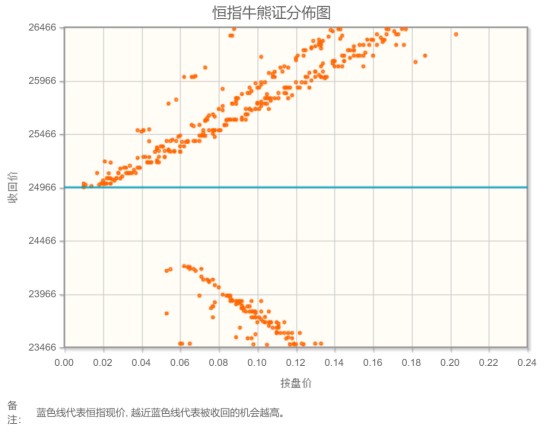

从恒生指数牛熊街货分布情况看,24966点位置,熊征密集区靠近中轴线,港股有反弹动力。机构认为,美联储政策的激烈转身和所体现的不确定性,是今年以来最大的市场毒药。美联储公开市场委员会在1月25-26日召开例行会议,这次会议十分重要,就是因为市场对联储的真实想法和政策举动把握不住,资金迫切需要联储给出更清晰的指引,这样才能量化风险。纳斯达克指数新年以来连续三个星期暴跌,这是近五十年来的第一次。美国三大指数S&P500、NASDAQ和Rusell2000,全部跌破200天平均线。恒指牛熊数据显示香港反弹压力大,恒生指数本周看跌。

【主编感言】

公募基金的四季报开始发布,内地机构的调仓方向陆续浮出水面。有个有意思的现象,减持市值最高最高的是宁德时代,其次是贵州茅台;张坤主要加仓了港股,甚至将腾讯(00700)增持至其第一大持仓。这其中的含义不言自明。

另外近期要重点关注一下油价。俄罗斯和乌克兰之间的事件或将严重扰乱石油供应。摩根大通预测,由于供应冲击,布伦特原油价格将在一到两个季度内“快速”上涨100%。随着通胀的压力愈来愈大,如果油价再出现大涨,有可能会引发大宗商品的再度涨价,如铝、铜(另一方面,从需求侧来看,中国及海外大力发展电新这块是增量,同时,地产、基建的边际改善也会加大需求),届时市场的主要资金流向恐怕又会发生变化了。

[免责申明]股市有风险,入市需谨慎。本资讯不构成投资建议,查阅更多资讯请关注智通财经网或者在各大应用商店搜索【智通财经】下载最新APP便捷查看。

相关新闻: