(原标题:中芯国际:全年营收增长将超过行业平均水平(24Q1 电话会))

中芯国际(0981.HK/688981.SH)北京时间 2024 年 5 月 9 日晚,港股盘后发布 2024 年度第一季度财报(截至 2024 年 3 月),电话会要点如下:

以下为 中芯国际 2024 年一季度财报电话会纪要,财报解读请移步《中芯国际:漫长低谷,终于快熬出头了》

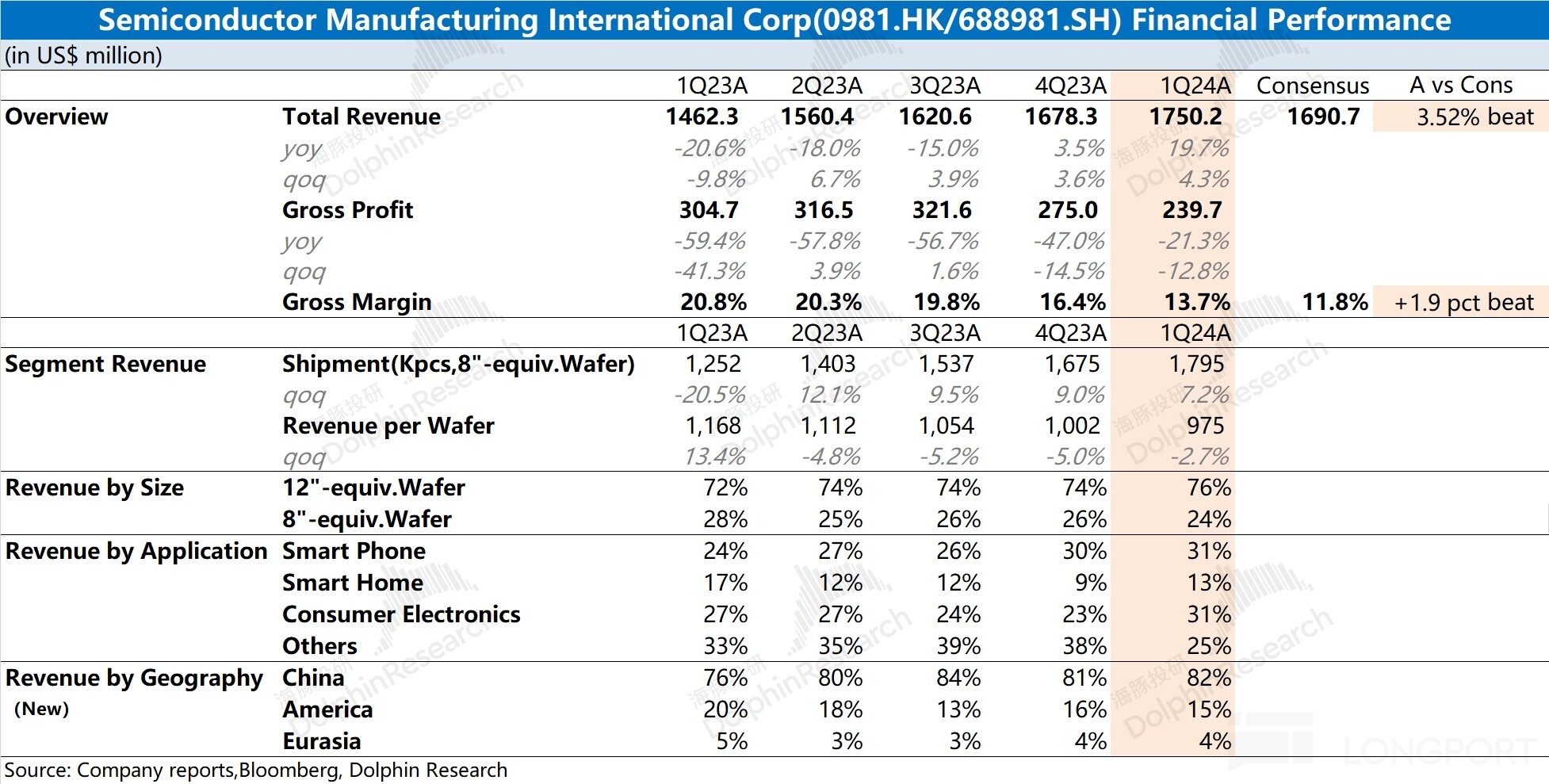

一、$ 中芯国际.HK 财报核心信息回顾:

二、$ 中芯国际.SH 财报电话会详细内容

2.1、高管层陈述核心信息:

1)经营层面:

① 行业动态:行业整体处于恢复阶段,全球和国内客户备货意愿增强,用以应对市场不确定性。国内客户通过提前拉货争取市场份额,国外客户因地缘政治因素也增加库存。

② 战略重心:管理层计划降本增效,优化管理机制,提升产能和技术领先性,维持公司在激烈市场竞争中的领先地位。公司聚焦于稳定产能和控制成本,以应对未来市场挑战。

③ 公司当前处于产能建设和提升市场占有率的关键时期,自由现金流为负,重点资金用于产能建设和研发活动。

④ 股利政策:公司决定不进行 2023 年度的利润分配,优先用于核心业务发展,旨在提升公司的核心竞争力和市场地位。

⑤ 财务指引:二季度销售收入预计环比增长 5% 至 7%,毛利率预计在 9% 至 11% 之间。年度目标是销售增长超过同行平均值,价格随市场变动,折旧压力持续存在,折旧压力随产能释放而上升。

2.2、Q&A 分析师问答

Q:关于产品组合的变化对于 ASP 的影响,您能否多谈一些?

A:实际上您问的是两个方面:首先是产品组合的价格趋势,以及未来几个季度的价格走势。目前我们看到的情况是,在国际市场,特别是在 12 寸产品上,供不应求。尽管有紧急订单,价格保持稳定。但同时,我们也面临同行业的价格竞争。许多战略客户可能选择放弃订单,导致市场份额减少。因此,我们必须与客户合作,保持市场份额。

Q:关于价格的下滑,未来几个季度是否会趋缓,或者竞争是否依然激烈?

A:至于价格变化,大多数产品的价格自 2 月份以来没有再下降。但在标品市场上,我们面临着竞争压力,必须与战略客户合作以保持份额。除了 12 英寸产品供不应求外,其他产品价格自 2 月份以来基本稳定,8 英寸产品市场仍低迷,预计到年中后才会恢复。尽管 12 英寸产品价格稳定,但其他厂商持续开发类似产品的产能可能带来竞争压力,导致价格下降。然而,这些标准产品并不占据全部份额,因此价格下降的影响会被其他产品的稳定价格所稀释。总体来看,第二季度的平均售价可能略微下降,但影响有限。

Q:了解一下产品组合的情况,能否详细介绍一下消费类产品是指哪些芯片,以及客户在这一市场上增加了哪些明显的份额?

A:我们看到了三个市场因素,首先是国际消费市场的复苏,旧产品卖完了,新产品需求增加,尤其是像低功耗的蓝牙和 MCU 这样的产品,出口量增加,行业需求也随之增长。第二是今年是体育年,因此像机顶盒和电视等产品的销量增加,不仅在中国国内,国外也有增长。第三是智能手机,特别是中国厂商,今年都在扩大产能,可能是为了保住份额或扩大市场份额。因此,智能手机市场供不应求,每个厂商都在努力生产,但仍交付不及需求。

Q:公司目前 28 纳米技术主要贡献来自哪些产品?我们目前与哪些客户紧密合作,主要是中国客户还是海外客户?关于 OLED driver IC 方面,公司何时开始大量生产?

A: 中芯国际在 2014 年开始了 28 纳米技术的大规模量产。28 纳米技术具有灵活的平台迭代特性,每两年就会推出新的迭代。28nm 慢慢融入到 MCU、驱动 IC 里面。中芯国际的 28 纳米产能已经满载,但随着市场需求增加,产能无法满足。

Q:您提到的全局指引是公司目标是实现销售收入增速超过同行业平均水平。您对全球半导体代工行业增速的看法是什么?另外,关于 “双游行”,一二季度的复苏是否意味着我们已经度过了第二个游行?

A:中兴国际严格规定全年营收增长将超过代工行业平均水平。虽然我们是第二梯队中的领导者,但我们也意识到与第一梯队的业务差异。因此,我们尊重行业领袖的预测,将其考虑在内,然后将剩余部分与代工行业平均水平做比较。我们一直在跟随行业的发展,努力兑现我们的承诺。

去年第一、第二季度是中芯国际的低谷,而第四季度至今年第一、第二季度表现较好。原本担心上半年订单过多可能导致下半年下滑,形成W型趋势。但由于产能限制,订单无法完全执行,导致趋势延续至第三季度。尽管第三季度不会像预期的那样下滑,但我们对下半年仍持谨慎乐观态度,力争保持增长。

Q:关于收入结构的问题,本季度消费电子领域增长迅速,而电脑和平板的表现相对疲软。这可能是由于某些消费电子产品的突出表现,不确定是一次性的还是持续的趋势,是否会导致客户结构的变化?另外,想了解一下,目前哪些平台已经满载?如果这些平台已满载,本季度 5% 到 7% 的环比增长主要来自于哪些新的平台?

A:消费类市场逐渐恢复,包括低功耗的蓝牙、IoT 和 MCU 等订单纷纷回归。去年底市场预测显示通用 MCU 库存能够维持 7 年,但到了今年 4 月、5 月,这些库存基本售罄,市场开始活跃。体育赛事如奥运会结束后,机顶盒和电视等产品的需求也将回升,预计第三季度市场持续活跃。至于第四季度,可能会趋于平稳。中芯国际的增长主要受制于产能,例如 12 英寸产能在深圳和北京等地的扩张。手机相关产品是主要的增长点,包括显示驱动、快充等,但产能短缺仍然是一个制约因素。随着产能的扩张,中芯国际的营业额将增长,但同时也会带来毛利率的压力,因为新增产能会增加折旧成本。

Q:当前全球供需情况的展望是否可以理解为供应链经历了前几年的紊乱后重新平衡的时间节点?公司资本开支在第一季度表现良好,这种趋势是否可能持续到全年?

A:我们可以看到第三季度的情况,但无法确保会持续到年底。我们的目标是与客户一起维持这种情况,使下半年的营业额不低于上半年。至于第一个问题,涉及到全球采取的一种流行做法,即 “本地为本地”。各个地区都在建设自己的产能,因为去年和今年的采购订单已经发出,而货物的交付时间通常需要一年到一年半。尽管宣布的投资是一年前的订单,但今年才会交付。然而,大家都意识到了供应过剩的问题,需要等待市场增长来消化产能。如果每个人都预计今年代工业的增长只有 8%,而实际产能达到 20%,就会出现过剩的情况。因此,明年可能会减少投资,开始与市场需求进行调整。中芯国际目前在代工行业可能占据 5.5% 的市场份额,每年都在增加一点,尽管增加了 12 英寸的产能,但并没有给整个行业带来过剩供应,因为我们的客户群和研发平台应该支持更高的市场份额。因此,目前我们看到的产能扩张并没有导致供过于求,或者中芯国际接不到订单的情况。

Q:我看到第三方做了一些关于全球半导体市场的预测,称到 2030 年可能会达到 1 万亿美元的规模。我想知道从您作为专业人士的角度来看,您对这个数字的认可程度如何?

A:我认可这个数字的原因是,随着人工智能等新兴技术的出现,全球半导体市场迎来了巨大的增长需求,例如生成式人工智能等领域的发展将带来大量的新需求,现在我们看到了诸如低端手机需要更大内存等现象,这表明对半导体产品的需求量正在增加。然而,这种增长是不均匀的,不同公司和不同地区的市场份额会有所差异。因此,我们必须注意到市场供需的不平衡性,有些地区可能会面临供不应求的情况,而有些地区可能会产能过剩。在这种情况下,与客户的战略合作、未来的规划和研发投入变得尤为重要,而单纯追求产量的增加并不是最关键的因素。

Q:您刚才提到的,今年大约 3.5 万片的数字,您认为未来几年会保持这样的增长力度吗?

A:增长主要取决于供应链情况,其他公司是否也在紧急采购设备。设备到货时间不精准,我们预计今年将花费 7.5 个 billion 美元。KPI 是指工程完成和设备到达中芯国际的时间,而不是已发出的采购订单,因此,大多数公司的 KPI 中 80% 到 85% 用于购买设备。要计算年度增长总量,可以将每 10,000 片所需的设备投入除以每亿美元。这是一个基本的算法,所以在分析时,应该关注公司实际到达的设备量,而不是订单量。

Q:想了解一下今年我们的产能扩张和折旧的情况。具体来说,二季度的折旧相较于一季度预计会增加多少?

A:我们在上次的财报会议上已经提到了全年折旧的预期,大致是增长 2-3 成左右。就二季度而言,随着产能建设和新增设备的增加,预计折旧会比一季度增加一些。

<此处结束>

本文的风险披露与声明:海豚投研免责声明及一般披露