(原标题:崔东树:2022年8月中国占世界汽车份额37%)

智通财经APP获悉,10月1日,崔东树发文称,2022年8月的世界汽车销量回升到691万台,但较2018年8月的823万台下降16%,产销下滑仍较大。2022年1-8月仅有3986万台,同比下降6%,仅稍高于2020年销量,也距离近几年的高点水平差距达16%,差距水平较大。由于需求不足和疫情下的供给不足,共同干扰了世界汽车行业的运行。8月中国汽车市场在政策促进下快速回暖,占世界汽车份额的37%,1-8月的世界累计份额达到32.2%。

受到世界性疫情的影响,2020年下半年以来中国车市逐步走出疫情影响,而欧美疫情影响的车市低迷,形成2022年初的世界企业市场的复杂局面。2022年年初世界汽车市场继续保持持续低迷情况,但中国销量1-2月春节前后回升较强,虽然国内3-4月低迷,但由于中国控制疫情效果较好,8月中国占世界汽车份额37%,国内车市恢复较快,呈现良好发展的特征。

从世界范围角度来看,以丰田和现代起亚为代表的亚洲集团表现相对较强,比亚迪、特斯拉和上汽集团等中国车企回升效果最为突出。国际芯片短缺对中国车市的影响较小,近期中国汽车出口表现很强。作为汽车芯片这样的高垄断行业,此次的供给端紧缩将对中国供应链崛起带来重大机会。

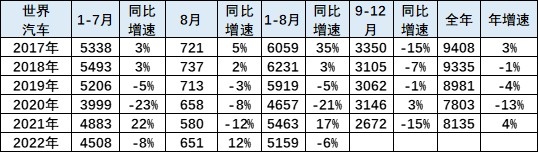

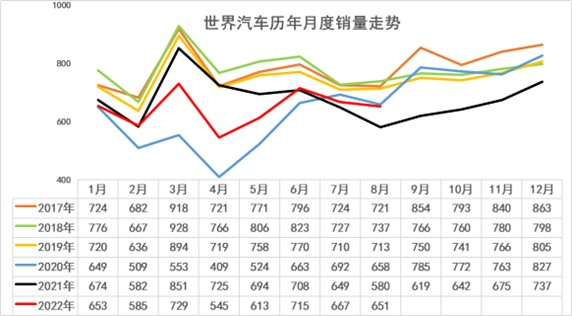

1、历年世界汽车月度销量走势

2022年8月的世界汽车销量达到651万台,同比增长12%,但较2018年8月的737万台下降12%,仍处历年的低位水平。

在2018年-2020年连续下滑后,2021年的世界主力国家汽车销量8135万台,同比增长4%,疫情后恢复表现较好。但2022年1-8月仅有5159万台,同比下降6%,仅稍高于2020年销量,也距离近几年的高点水平差距达17%,差距水平较大。

今年3-5月走势仍处在大幅低于前期历年销量水平,仅好于2020年的水平,虽然8月销量尚未改善,仍处于相对低位水平。

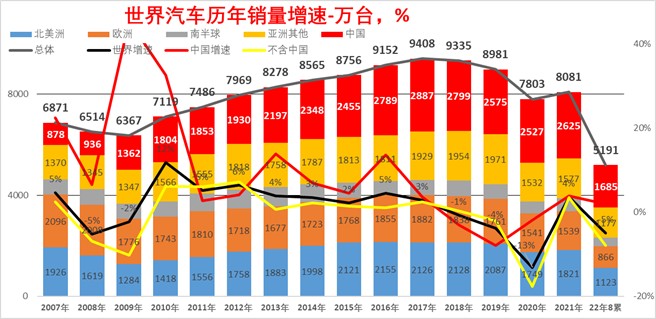

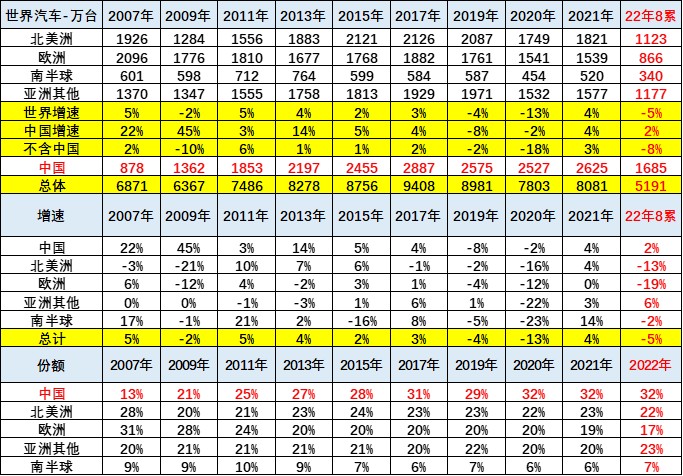

2、历年世界汽车销量走势

上表中的世界汽车销量主要是70个国家的销量,这70个核心国家在2019年有9000万台左右,这也是基本能跟踪到月度的销量。

其它还有100个国家只能是跟踪到年度的销量,2021年总共大约300万台左右。相对9000万台的70家主力国家,这些较小的国家总量也就是3%左右,影响不大。

从主力国家代表的世界销量看,2018年的世界汽车销量下降1%。自2010年以来首次陷入年度负增长。2019年的汽车销量8981万台,同比下降4%,稍差于2008年的下滑幅度;2020年的销量下滑13%;2021年同比回升4%,其中中国回升4%,世界其他国家回升3%,这主要是去年疫情欧美的低基数。2022年的中国1-8月销量1685万,增速2%的表现较好,世界其他国家总体下降5%的表现也较弱。

3、中国1-8月销量保持领军地位

中国汽车市场对世界汽车市场影响力极其巨大。2018年中国汽车占世界30%,2019年下降到29%,但仍具有绝对优势,2020年回升到32%,2021年中国份额保持32%。2022年1-8月中国份额保持在32%,这也是中国市场消费韧性较强的体现。北美洲和欧洲市场份额全面下降,印度等市场大幅回暖,

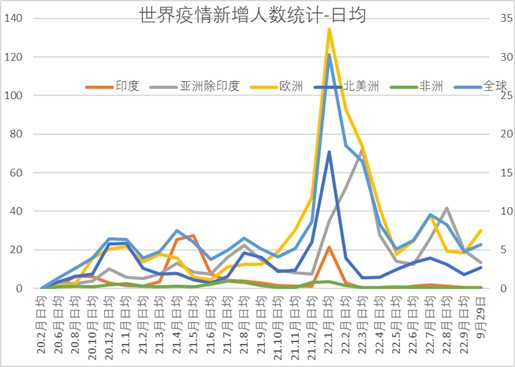

4、新冠疫情的区域差异化

世界新冠疫情确诊人数从2020年12月见顶后逐步回落,到2021年11月前保持稳定,但2022年1月的日均140万人,随后回落到8月的70万人,8月下降到日均30万人的中位状态,其中北美疫情稍有反弹,欧洲和亚洲部分国家疫情维持前期低位,总体疫情风险持续改善。

美国疫情从特朗普下台后控制大幅改善,因此美国车市也是持续回暖,但近期疫情相对严峻,欧洲疫情控制很差,1-8月的美国车市比欧洲车市明显强很多。

5、发展中国家市场大幅走强

从全球各国销量来看,目前表现相对较好的是中国,亚洲的印度和泰国市场回升较好,而欧美发达国家市场总体较差。亚太地区的日本与韩国、欧洲的意大利与法国等市场总体表现较差。

6、中国的世界市场份额走势

2021年市场进一步分化,中国份额处于高位。2022年1-8月中国控制疫情较好,因此市场较强,中国占比世界份额偏较高。芯片等影响对中国车市也不明显,缺货后的补货拉动中国车市较强。

但4月的国内疫情干扰较大,导致中国产量低于正常水平,世界市场份额下降到22%,随后迅速上升,8月恢复到高位的37%份额。

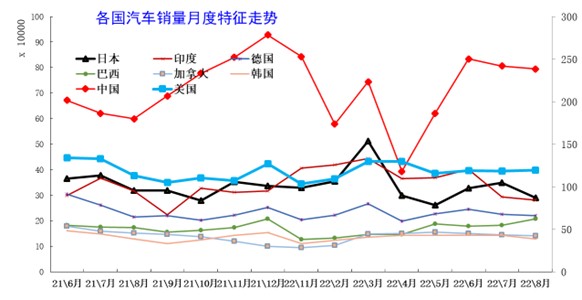

7、各国汽车销量月度走势特征

从世界各国的月度销量增速走势来看,基本保持月度之间的走势均衡状态。但受到季节因素、年度因素等诸多影响,各国走势仍有较大反差。

由于中国车市仍是普及期,呈现年初年末相对较强、夏季走势相对偏软的情况,而美国车市呈现年初相对偏弱,年中相对平稳的特征。

日本企业市场呈现2020年走势相对较强的特征,今年一季度日本车市走势也相对较强,4-8月较弱。

由于欧美等车市都面临疫情加重,车市出现剧烈下滑,2022年世界其它车市受到疫情影响而低迷,只有中国车市春节前较好。

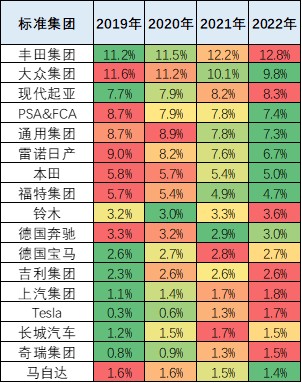

8、国际集团的世界占比表现

本图为世界销量份额走势。从目前集团综合表现来看,亚洲板块普遍表现较强。由于亚洲板块对疫情重视较充分,所以亚洲车企受到的损失相对较小。由于东南亚等市场较好,丰田、现代、铃木市场表现相对较强。

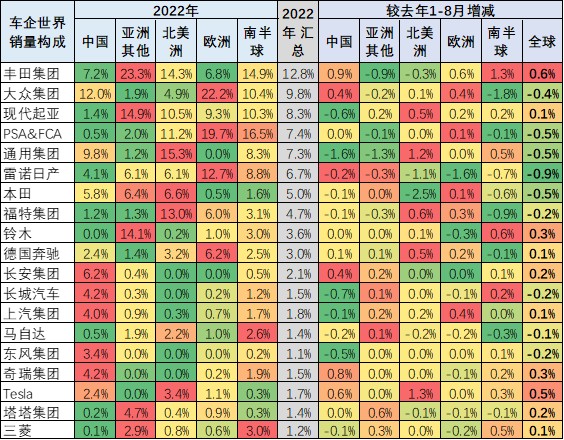

9、国际集团的各地占比表现

丰田集团表现相对较强,较去年增长0.6个百分点,2022年在世界份额已经达到12.8%左右的水平,且中国市场总体表现较强。

大众的表现相对低迷,份额下降0.4%,欧洲疫情影响较大。大众集团的中国市场在去年低基数下改善较大,但北美和欧洲市场相对低迷。

韩国现代汽车的走势较强,较去年增长0.1个百分点,2022年在世界份额已经达到8.3%左右的水平,在北美和欧洲的现代汽车表现很好,中国偏弱。

本田集团也在今年表现较好,中国市场表现较强,但北美市场表现稍弱。

德国奔驰、宝马集团表现平稳,传统豪华车中国市场的表现改善,今年8月的中国市场表现较强。

铃木的市场表现较强,主要是南半球市场表现较强。

10、中国车企海外市场表现

中国车企在欧洲除了俄罗斯外的市场,表现总体很好,尤其是上汽、吉利汽车、奇瑞、长城在南半球和欧洲市场表现优秀。

目前欧洲市场较强的仍是上汽的名爵品牌运作成功,取得很好的销量业绩。

相关新闻: