(原标题:“有钱的”花样年,如何走上了债务违约之路?)

在中国商业史上,2021年是一个很特殊的年份。许多驰骋一时的地产公司,均在这一年爆发财务危机。在若干年后,这一年,或许会被冠以“地产暴雷元年”的称号。

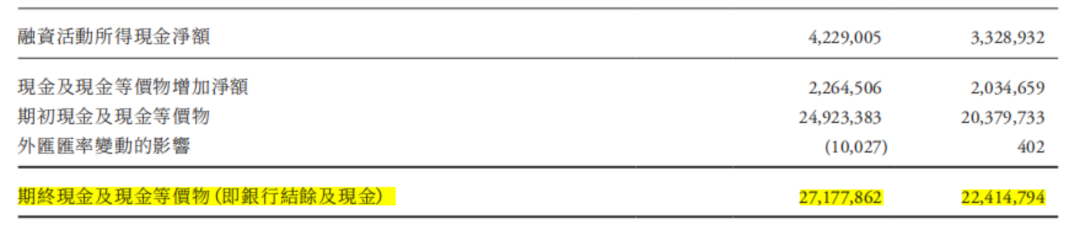

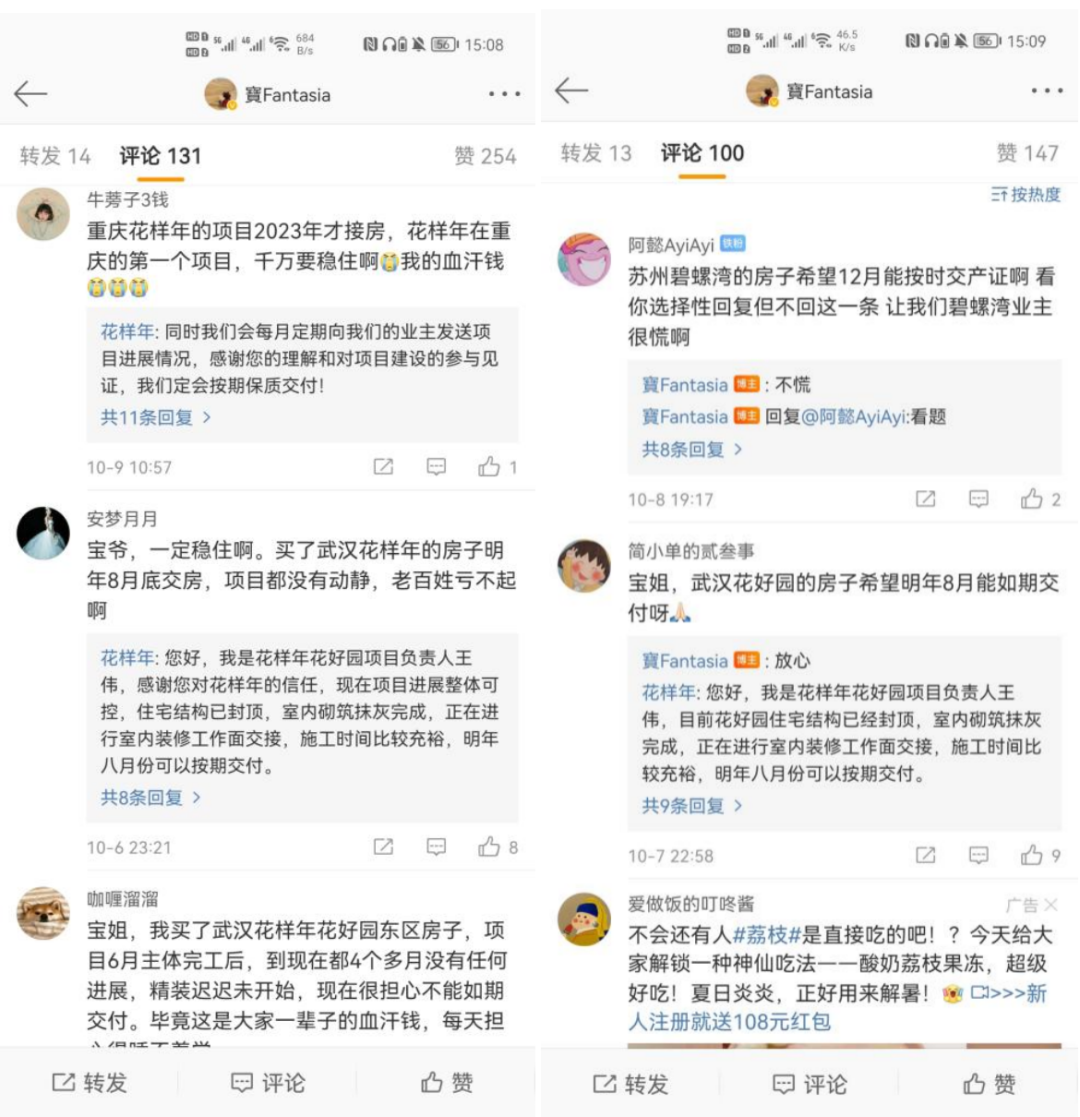

在泰禾、蓝光、新力、恒大等多家房企出现违约后,又一家地产公司释放了危机信号,这家公司,即是在港股上市的地产企业:花样年控股(01777.HK)。2021年10月4日,花样年控股公告称,公司本应在10月4日付款的2.056亿美元的票据未能如期支付,公司股票已于9月29日停牌,直至另行通知。随后,花样年实控人曾宝宝在微博发布了电影《至暗时刻》海报,似乎暗喻花样年控股迎来至暗时刻。流动性危机发生后的第四天,花样年创始人曾宝宝,向公司全体员工发了一份“宝爷家书”,解读下来,其中有几个值得注意的关键信息点:二、以曾宝宝为首的管理层,表达了面对公司的危机事件“决不躺平”态度;三、公司目前正与政府部门、境内外金融机构、合作伙伴磋商,以早日走出公司的资金流动性困境。文中所提的标普,于2021年9月14日,将花样年控股的评级展望由“稳定”降至“负面”,确认“B”级;9月29日,从“B”下调至“CCC”;在美元债实质性违约后,又由“CCC”下调至“SD”(选择性违约)。标普显然不是唯一降级花样年的机构,除标普外,近一个月各大评级机构纷纷下调公司信用评级。9月16日,惠誉将花样年控股的长期外币发行人违约评级从“B+”下调至“B”;逾期当天,惠誉再次下调花样年控股评级,由“B”下调至“CCC-”。9月27日,穆迪将花样年控股企业家族评级从“B2”下调至“B3”;违约后,评级由“B3”下调至“Ca”,展望“负面”。各大机构相继下调评级,这对债偿能力本已堪忧的花样年来说,无疑是雪上加霜。对此,曾宝宝在家书中,也给出了相应的解救方案:聘请国际知名投行华利安作为财务顾问,解决公司的现金流问题。但股债两市显然不为所动,花样年控股的债券违约极大的打击了投资者的信心,也给民营地产的信用蒙上了一层阴影。这也导致花样年控股继股票停牌后,债券亦在盘中停牌。10月11日,18花样年跌幅达到22.83%、19花样02跌幅达54.19%。随后公司发布关于18花样年、19花样02,交易出现异常波动发生盘中临时停牌的公告。如果说此前恒大的违约事件是地产行业肉眼可见的“灰犀牛”,那么,花样年控股2.06亿美元票据的违约,似乎更像是事前不可预知的“黑天鹅”。从花样年所披露的财务数据上看,公司的暴雷事件似乎像是一场无妄之灾。半年报显示,花样年2021年上半年实现营业收入约为人民币109.52亿元,同比增长18.5%;净利润为人民币3.03亿元,同比增长9.5%;实现合同销售金额人民币281.17亿元,同比增长60.6%,各类核心业绩指标均呈现稳而向上的趋势。而在三道红线方面,花样年剔除预收款后的资产负债率为72.7%(红线要求不高于70%),净负债率为74.8%(红线要求不高于100%),现金短债比为1.59(红线要求高于1),公司仅仅踩中一条红线,为黄档企业。而值得注意的是,银行结余和现金等价物尚有271.8亿元。看起来,花样年显然拥有充足的账面资金,来应对此次的美元债兑付。在2021年8月份的中期业绩会上,管理层也曾表示,将通过自有资金来源偿还年内到期的美元债券。9月20日,花样年控股亦曾发布澄清公告表示,公司经营情况良好、运营资金充裕、不存在任何流动性问题。而截至2021年9月末,公司前三季度累计销售额约408.7亿元,同比增长25%,销售进度继续稳中有进。根据克而瑞《2021年1-9月·中国房地产企业销售榜TOP200》,花样年位列第65名。财务链条健康的花样年,同时也不甘于现状,2021年9月底,公司物业板块彩生活的核心资产邻里乐,作价33亿元转让给碧桂园服务,分为三期支付。在9月28日签署股权转让协议后,花样年已经拿到23亿元股权转让款,以及7亿元的临时贷款。一边拥有良好的财务资金面,一边出售核心物业资产继续为公司输血,从理论上讲,兑付2.06亿美元的到期美元债对花样年控股来说并不难。同样是丢车保帅,但花样年的现状,却和此前出售富力物业套现100亿元,成功兑付美元债的富力集团大相径庭。事实上,花样年冰山之下的汹涌暗流,与近年来的战略更替,不无关系。花样年起家于1996年的深圳,随后进军成都,展开全国化布局,2009年11月,公司在港交所主板上市,名为花样年控股。随后,在房地产行业利润率被逐渐压缩的时代,时任董事长潘军提出了“轻资产化”,涵盖金融服务、社区服务、商业管理等七项增值业务。2012年,花样年彻底由房地产开发商向社区服务商转型,进军轻资产和互联网,开始了为期五年、直至2016年的业务转型。轻资产化转型的载体,则是花样年的物业公司,此次丢车保帅事件中的弃子——彩生活(01778.HK)服务集团有限公司。2014年6月,彩生活集团赴港上市,贵为中国物业第一股,花样年的转型初见成效。2016年,花样年物业联合体以20亿元价格收购万达旗下的万达物业,达到彩生活的高光时刻。花样年转型的五年,亦是房地产行业发展的黄金期,不少房企凭借“高负债、高杠杆、高周转”实现了规模层级的跨越,但全力转型的花样年,其销售规模却经历了连续五年的低潮。期间销售额分别为80亿元、101.74亿元、102.14亿元、112.72亿元以及122.06亿元,始终无法实现可称道的增长。对此,潘军表示:“与同期上市的企业相比,我们确实落后了。”但此时的花样年,已然成为过河卒子,进退两难。意识到规模掉队的潘军,2017年启动第二次业务转型,重新加码房地产业务。为满足扩张需求,花样年不仅在全国各地攻城略地,还加大了合作开发的力度。“未来要调整轻重资产的战略布局,希望轻重业务比例能实现五五对开。”这是潘军对花样年的期盼。重拾房地产业务的花样年也给自己定下了千亿目标,2018-2020年三年间,分别实现300亿、500亿和1000亿的业绩。但行业环境和5年前已是今非昔比,理想丰满反衬现实骨感,三年间,公司的销售业绩仅为301.73亿元、362.1亿元、492亿元。虽然实现了同比缓增,但距离之先定下的千亿目标,相去甚远。与之相随的是,公司的美元债在资本市场总债务中,占比则逐年提升,从2017年的38.4%升至2020年的61.2%。截至2021年中期,美元债占比依然达到53%。2021年6月17日,花样年再次发布了融资计划,此次极高的融资成本引发了市场的关注。其中2024年到期的2亿美元债利率高达14.5%,用途为公司现有境外债务的再融资。借债的目的,其实并不复杂——借新还旧。与此同时,公司目前存续的12只美元债中,大多在10%上下浮动,远超行业平均7.5%的融资成本。二次转型并不成功,但花样年却因此戴上了“境外高融资成本”的帽子。美元债,也成为了此次违约事件的真凶。2021年9月,花样年控股的股价从6月初的1块钱每股,跌跌不休到了目前的0.56元每股。股价反弹无望,花样年不得不上演“弃股保债”的举措,9月3日,公司回购了150万美元债;9月7日,回购了200万美元债;自今年5月份以来,花样年已先后进行了10次回购。随着美元债违约的事件爆发,结合花样年真实的账面资金状况,我们可以对花样年美元债的违约事件,进行一次推论——账面似乎“有钱”的花样年,为何不还钱?近年来,美元债的融资成本并不算低。伴随着此前地产五年黄金期间的转型不利,公司距离千亿俱乐部渐行渐远,花样年已然面临发债难的尴尬境地。一边是融资难,一面是增速慢,这二者致使公司的财务基本面难言乐观。在房地产行业,表外负债、明股实债等方法均是公司粉饰财务报表的惯用伎俩。虽然花样年相关具体行为外界无从查证,但行业内流传的一种说法是,花样年至少有担保的1.5亿美元私募债券没有在财报中披露。未披露的私募债券,意味着公司的流动性状况可能比之前预期的更糟糕。而除去账面上已知的美元债,花样年控股还有多少表外的有息债务?账面上的这 271.8亿元的现金中,又有多少是来自高息的过桥款?第二种可能,不排除此次行为是花样年基于地产大环境,主动为之的一次战术性违约事件。参考早先暴雷的泰禾,自2019年资金链彻底断裂以来,黄其森再也没有从金融机构手中借到一分钱,债务展期更是少得可怜。而泰禾50个地产项目烂尾,购房资金被转移,建设工程款未能到账。泰禾北京院子二期的那些购房者,最终等来的只是无限延期交房的黑纸白字。反观王文学的华夏幸福,在尚存一口气之时,主动寻求政府的帮助,卖出资产、带走债务、现金兑付,几乎解决了大部分债务问题。加之引入战略投资、配合政府进行的重组工作,华夏幸福的确已经有望重获新生。而花样年控股对这一切,显然充分借鉴了前人的经验。因此在公司山穷水尽,资金链断裂的时候提前违约,引入知名投行华利安,或者是在给自己的今后的债务重组计划留有余地。最后,从曾宝宝的个人微博上,我们也能推测出花样年现阶段资金更多的流向:用于保证现有楼盘的交付。可以看出,在面对微博用户在评论区提出已购楼盘的交付问题时,无论是曾宝宝个人,还是花样年的项目总经理,均表示公司的楼盘会顺利交付。而对花样年来说,资金用于现有楼盘的交付,意味着一个结果——本就不真实的账面现金,事实上更多地要维持现有楼盘的交付运营,至于到期美元债的兑付,显然不是优先级最高的流向。当美元债构成实质性违约,股债双杀的局面已然来临,花样年的未来将走向何方?“2021年,花样年将业绩目标定为600亿元,在2020年基础上实现22%的增长,我们有信心完成这一目标。”这是2021年3月26日,花样年集团董事会主席潘军在业绩会上的铮铮誓语。虽然距离千亿目标相去甚远,但潘军显然希望公司能够在现有基础上稳中求进。而在房地产市场不确定情况下,花样年也试图寻找市场更多的可能。在财报中,我们看到了这种可能——深耕大湾区内的城市更新。在花样年共计3843万平方米的总土储中,位于大湾区的城市更新项目规划土储达到2094万平方米,这已经成为账面上花样年在城市更新领域的优势。花样年与富力等房产巨擘对未来的规划可谓不谋而合。而这,也皆源自于政策之变。2020年11月17日,住建部根据十四五年规划和二零三五年远景目标的建议,明确提出实施城市更新行动。随后,各省、市对针对城市更新的政策如雨后春笋般接踵而至。2021年3月1日,《深圳经济特区城市更新条例》正式实施,深圳政府在推动城市更新方面的决心和力度进一步加强。这对发家深圳的花样年来说,可谓是近水楼台先得月。而从花样年的销售区域来看,更是符合这一特点,公司常年遍布于长三角都市圈、粤港澳大湾区、成渝都市圈、以及环渤海都市圈。而目前,花样年在大湾区有50个城市更新项目处于不同发展阶段,储备总货值4671亿元,可售货值达到2829亿元。在深圳,有27个城市更新项目在推进中,储备土地面积约728万平方米,是城市更新总规划土储面积的35%,占城市更新项目规划总货值的45%。从公司的土储策略中显然能够看到,城市更新是花样年未来发力的方向。与传统的招拍挂相比,城市更新资金投入虽然较少,项目周期却明显拉长,需要考虑旧有的建筑风貌,针对性改造解决空间问题,同时引入产业盘活区域经济。正因此,一个项目需要历经5年甚至更长的转化周期,而与之相伴的,是诸多的不确定性。这要求花样年具有远超存量市场的资金运作。仅从账面分析,无论是花样年优秀的现金短债比,还是充足的现金等价物,都是公司发力城市更新最大的倚仗。但美元债违约事件的发生,致使市场对花样年资金面的顾虑,得到了真凭实据的印证。这不得不引发市场对花样年的追问与担忧——公司到底有没有钱?能否维持后续的正常运行?显然,尽快偿还到期的美元债,对于已经站在城市更新风口的花样年,是打消市场疑虑,避免危机发酵的首要任务。毕竟花样年此次美元债事件,或将引发公司未到期债券的交叉违约,亦有可能加速公司其他债务的提前偿付,而根据交叉违约相关条款,花样年还有一个月的时间纠正违约。也就是说,在2021年11月4日前,公司必须偿还这笔美元债,否则所有在海外的美元债都会立刻到期。