(原标题:比亚迪:终局之战!)

在比亚迪的上篇深度《价格屠夫还能大赚,比亚迪凭什么血战群雄?》中,海豚君探讨了深度垂直一体化,尤其是电池自研自产,以及垂直一体化技术选择中成本驱动,给比亚迪带来的毛利率优势。

而下篇更多是对垂直一体化本身的商业选择、一体化后半段的业务打法思考,以及在此基础上,去尝试理解比亚迪未来的业务和估值的确定性。

而本篇海豚君对比亚迪的分析主要围绕以下几个问题重点展开:

一、比亚迪:好模仿吗?有第二个比亚迪吗?

二、电动汽车垂直一体化的后半程:降价拿市占、分红还是智能汽车垂直一体化?

三、如何理解比亚迪的估值?

以下是正文:

一、有人能再造一个比亚迪吗?

通过上篇的分析,比亚迪的毛利率核心优势其实是极致降本思路下的技术/工程路径选择(电池上选更便宜的铁锂,以及量产难度更低的方形电池;混动技术使用成本更低的单档串并联),以及最为深度的垂直一体化产业布局选择。

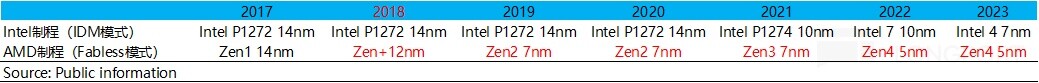

如果说前者只是技术路径的选择差异,混动技术本身之间的技术差距已越来越小,那么真正的问题是垂直一体化的布局到底有多大的模仿难度,尤其是目前越来越多的主机厂都已经开始自建电池产能了。

1) 垂直一体化行业特征——下游:刚需 + 寡头;上游:长链条 + 重资金 + 中技术

在海豚君所覆盖或者关注的行业当中,光伏、整车的龙头公司都有很强的垂直一体化倾向性,最适合垂直一体化的行业大致有几个特征:

a. 终端刚需价稳,且行业偏垄断或寡头,龙头市占率偏稳。下游稳定的用户需求、稳定的价格和较高的市占率,最终的目的都是垂直一体化的重资产投入形成的既有产能,能够超越周期,保证产能利用率;

b. 产业链链条较长,有资金壁垒;也有一定技术壁垒,但技术壁垒没有高到直接阻断新的进入者;

而(a-b)放在一起意味着:终端对用户而言是刚需品,要经常用,所以用户就要求价格必须要低,那么提供这些产品和服务的企业就够足够的动力不断去压低价格,而压低价格方式,如果产业技术壁垒太高,不容易进去,那么也整合不来。

而有资金壁垒和一定技术壁垒意味着大玩家能进,而小玩家进不去,这样大玩家建立产能之后,可以利用前端的规模效应压低采购、提高产能利用率,反向稀释自己重资产投入下的沉淀成本,成本走低之后可以反向作用于前端产品降价和市占率的提升。

传统行业中,石油是一个垂直一体化的典型范例:从勘探、开发、炼油、运输到零售,产业链超长,而且资金壁垒超高,有一定技术壁垒,而最重要的终端用油需求几乎刚需,而且无论是国内的三桶油,还是海外的油公司,都是明显的寡头市场。

上游长链条,有资金壁垒和技术壁垒的行业太多了,随便提几个:云计算,资金 + 技术双壁垒,但上游算力的制造和设计壁垒高到很难进入,所以云计算厂商们只能高度依赖英伟达和台积电。因此,这里的玄机还是有一定壁垒,但没有高到处于行业整合位置的龙头没有到完全无法进入的地步。

而且更为关键的是下游:重资打造产能,下游必须保证需求的确定性,因此下游最好是刚需品,而且绝对垄断。下游如果产品不刚需,垂直一体化的公司没有一个终极稳态的超高市占率做补偿,那么行业低迷期,垂直一体化的重资产很可能导致公司资金流断裂的 “毒药”。无论是云服务还是石油对最终使用它的用户而言,都是基本都是刚需品 + 垄断/寡头市场。

而反过来我们代入比亚迪:上游特征基本全部符合,主要是下游汽车整体并不算是一个刚需品,只有在细分产品价格带——8-20 万算是个半刚需品,幸好这个价格带的市场也足够大,再配上高市占率才不枉费后端重金砸下的一堆自研、自建产能。

2)比亚迪的垂直一体化好模仿吗?只是看上去容易而已

在传统燃油车时代,在造车的核心技术上,头部的燃油车厂基本也都是自研自产,其实核心技术上的垂直整合也已很明显。

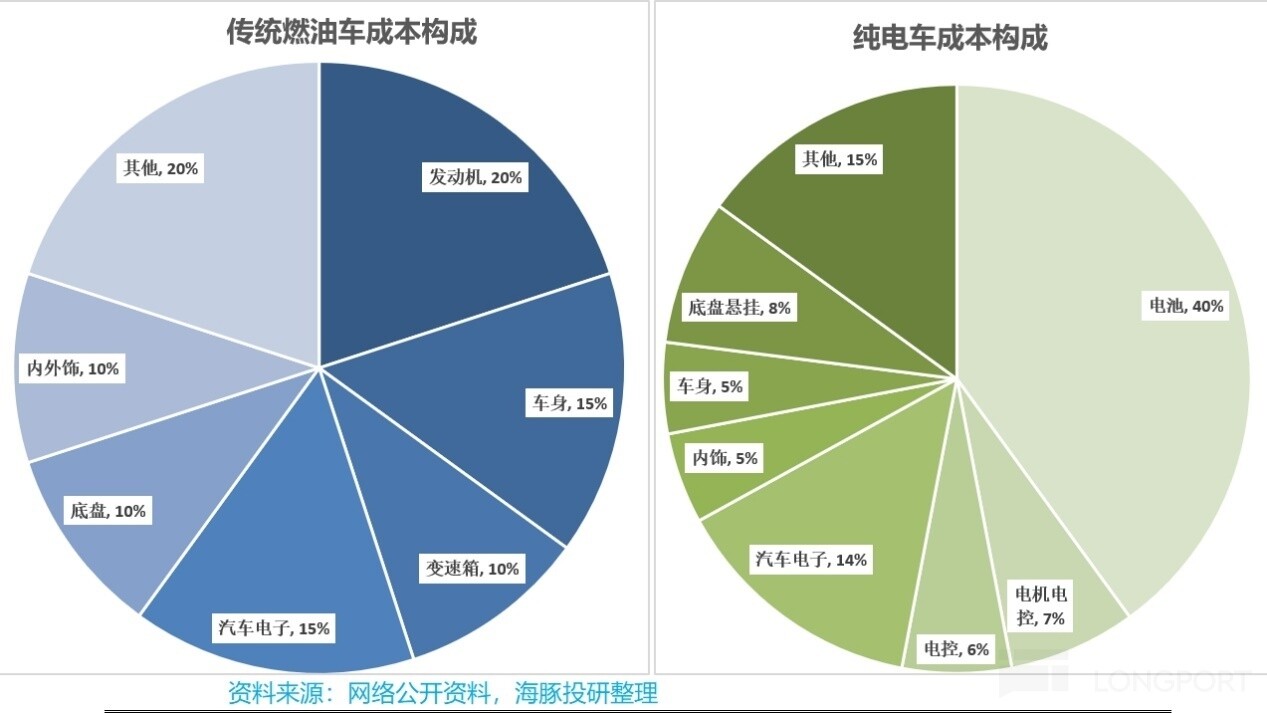

而汽车从燃油进入电动,在海豚君看来的核心变化,反复加油的油箱变成了反复充电的电池,用车成本(原本付给加油站的钱)前置到了买车成本上,导致造车的成本构成巨变。

如果汽车还是那个交通工具,电动化时代的垂直整合,很明显最核心的是价购置成本上移、造车价值量最大且有技术/资金壁垒,但技术壁垒又没有高到完全排他的电池。

而这两年各大有能力的整车厂们普遍开始自研自产电池、投电池产线的核心所在。那么问题是,这种垂直一体化,尤其是电池的垂直一体化,别人模仿起来容易吗?

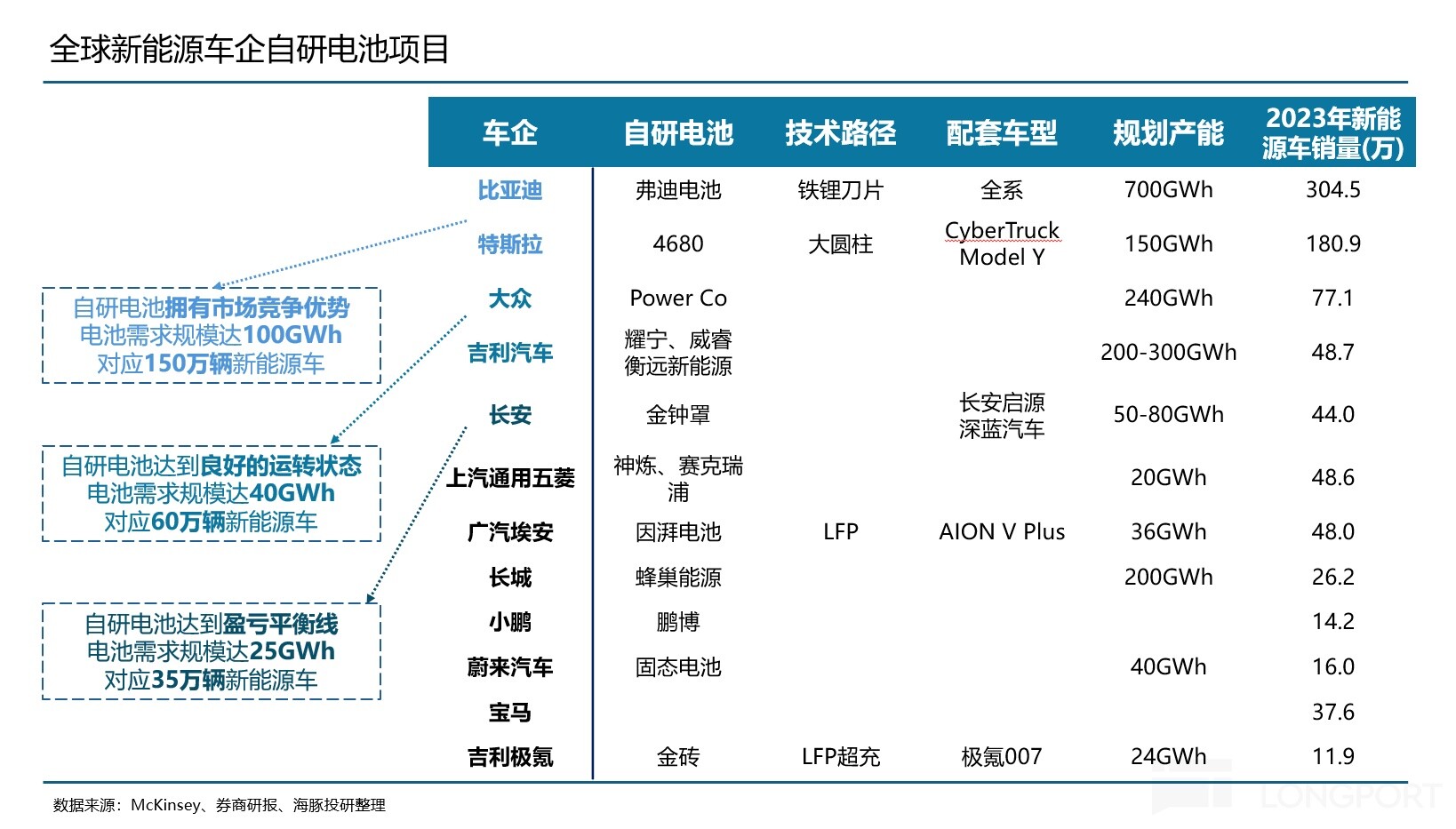

模仿能够成立的核心,还是销量规模:根据麦肯锡的报告,从规模效应来看,当汽车生产规模达 150 万辆,电池需求规模达到 100Gwh,自研电池才具备市场竞争优势,且可以通过这个优势,来反向降价,拉高市占率,形成产能到市占率的正循环。而从 2023 年新能源车终端销量来看,目前满足电池端的需求规模优势的只有比亚迪和特斯拉。

大众、吉利、长安、上汽、广汽等汽车生产规模符合自研电池盈亏线门槛,但目前受制于量产经验,预计 24-25 年后逐步小规模替代,而新势力中小鹏和蔚来汽车规模仍还未达到自研电池门槛,中期维度规模自供应较难。

而目前来看,比亚迪早期全产业链布局的垂直一体化先发优势已经确认:连续降价而不压缩毛利率,已经说明了正循环基本确认,如果与它在平价车同赛道竞争的玩家,如果无法匹配它的性价比,追赶起来并不容易。

这也是 2021-2023 年,在比亚迪 DM 4.0 周期内看到的情况下:

a. 第一段是混动技术上的领先优势;

b. 第二段是领先优势缩小的情况下,比亚迪可以在不明显损耗毛利率的情况下,以更低的价格把这个技术提供给用户。

二、电动汽车垂直一体化后半程:降价拿市占、分红还是智能汽车垂直一体化?

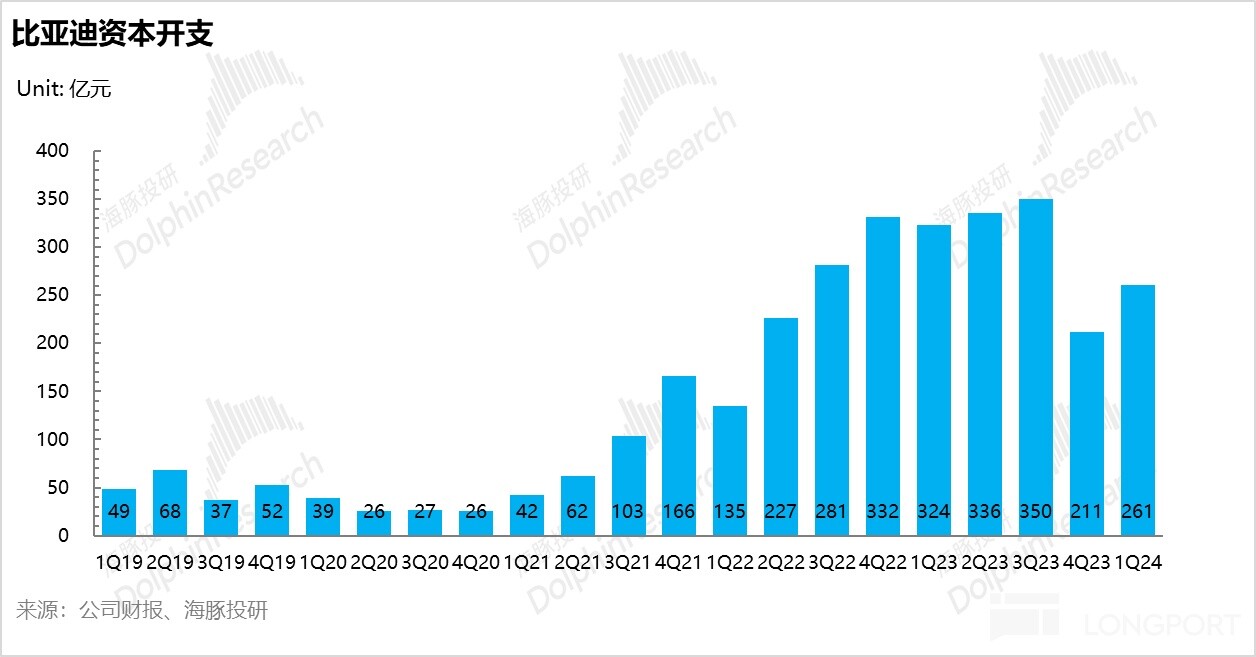

从过去三年的情况来看,比亚迪在 DM 4.0 技术成功后,一直在布局电动化产能的路上,对应资本开支上:密集投入从 2021、2022 年开始,连续两年三倍、三倍的往上拉,而在 2023 年到了资本开支投入的最高峰期。

a) 产能的前置投入期基本尾声

但从 2023 年四季度开始资本开支投入已经开始呈现大幅度收缩迹象,到了 2024 年一季度虽略有提升但相比 2023 年高峰期也已经收窄。

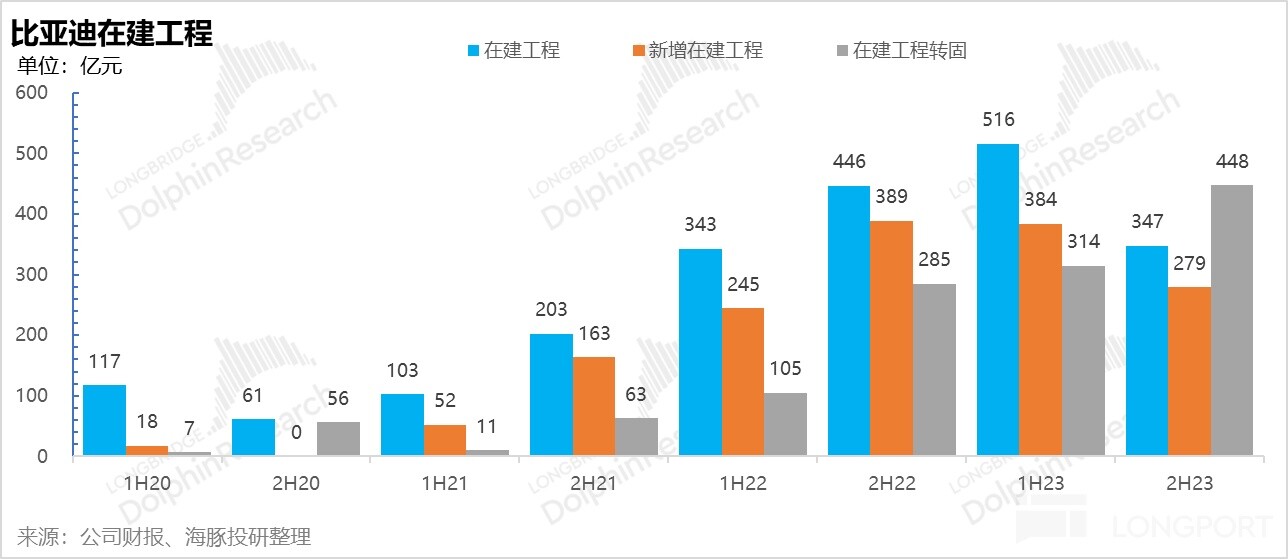

从在建工程来看,2022-2023 年为在建工程的集中落地期,新增在建工程在 2022 年下半年和 2023 年上半年达到了峰值。但 2023 年下半年新增在建工程出现了首次下滑,而在建工程转固达到了历史新高,产能落地加快,新增在建工程的下滑也意味着比亚迪本轮的产能扩张或已经达到了阶段性尾声,后续扩张速度逐步收缩。

从比亚迪的产能规划来看(具体电池和汽车产能规划请见上篇:《价格屠夫还能大赚,比亚迪凭什么血战群雄?》),2023 年国内乘用车可用产能已达到 470 万辆,对于比亚迪今年 400 万辆产量目标足够充裕,而当前在建乘用车产能 197 万辆,合计 660 万以上的总已有和在建产能至少满足到 2026-2027 年的乘用车需求。

而电池产能更是离谱: 2023 年底已有 450Gwh 上下,即使考虑许多工厂多班排班的因素,已经明显超过了海豚君估算的弗迪电池实际内外部客户真实的需求量,在外供电池占总电池出货量占比没有大幅上升的情况下,现有产能海豚君预计已经能满足至少到 2027 年的电池需求,也意味着比亚迪在垂直一体化上前置性投入本轮已经到达了阶段性尾声,预计后续在建电池产能节奏继续放缓。

b) 假利润结束,真利润快了吗?

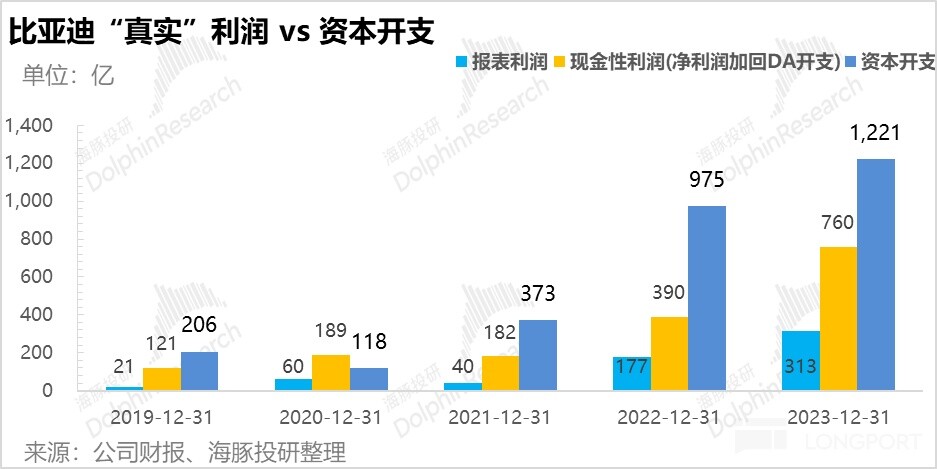

再看一下,这一波产能期对应的真实资金代价:以 2023 年为例,比亚迪自己报的是 313 亿人民币的净利润,海豚君加回摊销折旧/资产处置这类与主营经营相关的非现金费用之后,真实性的经营利润大约是 760 亿人民币。

但 2023 年一年的资本开支就冲到了 1200 亿,也就是说比亚迪把当年所有利润投入到了扩大再生产当中,甚至这还不够,而比亚迪之所以现金流频频创新高,主要是靠经营中占用上游资金,也就是供应链的资金。

换句话说,因扩产能,比亚迪的报表利润是假象,所谓利润都是靠固定资产投入的资本化会计记录方式来实现的。而卖车卖出去后,真正赚到的是对上游的经营占款。

而 a)-b) 放在一起,主要是思考两个问题:一个经营上:投产期告一段落,后面搞什么?另一个是资金分配上,等到真实利润慢慢浮出,提高股东回报,还是投资新领域?

海豚君先从第一个问题开始梳理:

a) 经营上:投产期告一段落,后面做什么?

这个问题的回答很简单,投产结束了,接下来必然想法设法提高产能利用率,尤其是政府招商引资导致比亚迪产能撒面粉式分布的情况下,产能利用率不足的反噬可能会更为严重。

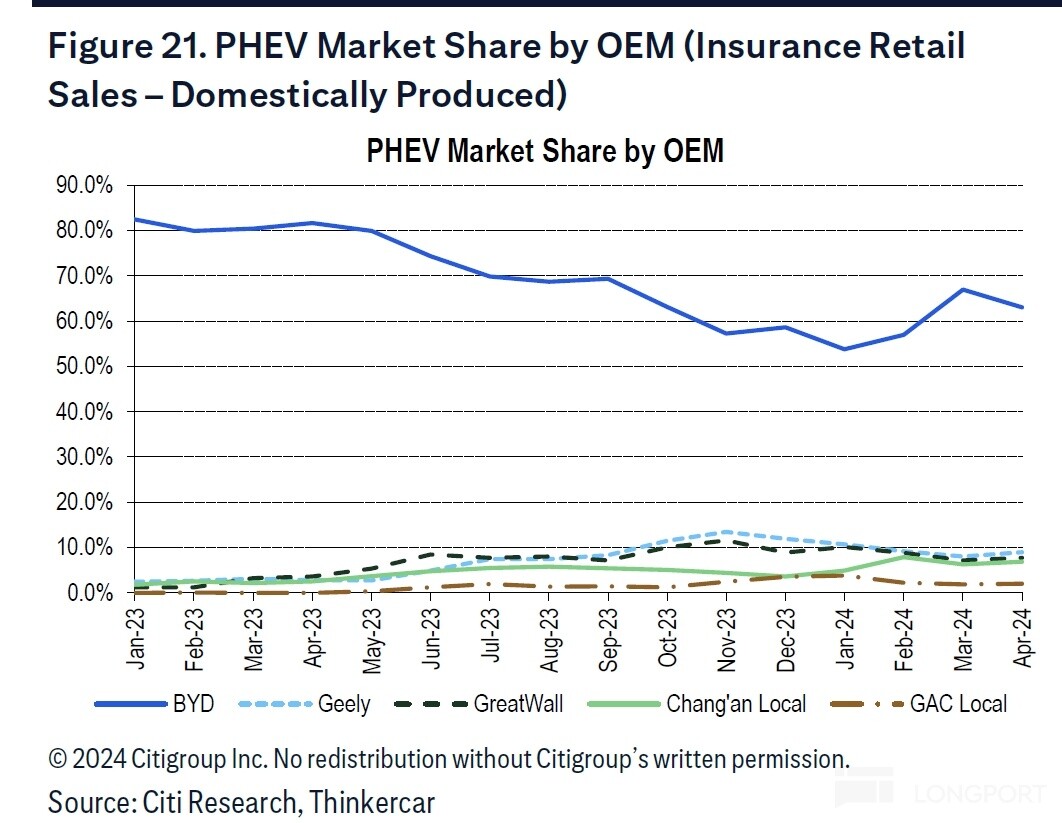

前端降价求市占率、后端提高产能利用率是必然的路径选择,毕竟能在这个规模之上充分释放一体化优势的,目前看下来也只有比亚迪一家(传统车同行如吉利等普遍销量规模不够,而新势力如理想和特斯拉普遍垂直一体化深度不足)。

所以,后续很容易猜测比亚迪在卖车上的可能打法:

①在 DM 5.0 还有一定技术代差,比亚迪订单充足,可以用技术的时间差来卖车;不过,这个时间差,海豚君估计也就一年,同行如吉利,今年下半年会推类似技术,明年车开卖。

②当对手追平之后,“同样的技术,更低的价格”,用自身垂直一体化的规模优势,在 10-20 万刚需敏感的价格带上,由于毛利率足够优越,用降价策略来保证后端重资产有足够的产能利用率,拉高市占率。

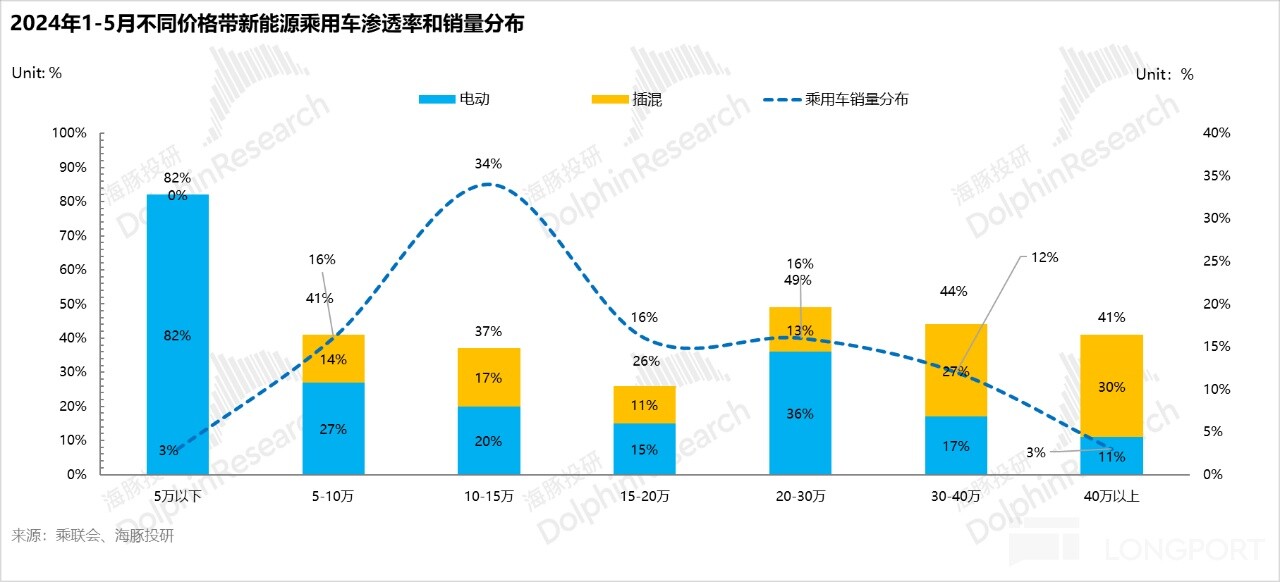

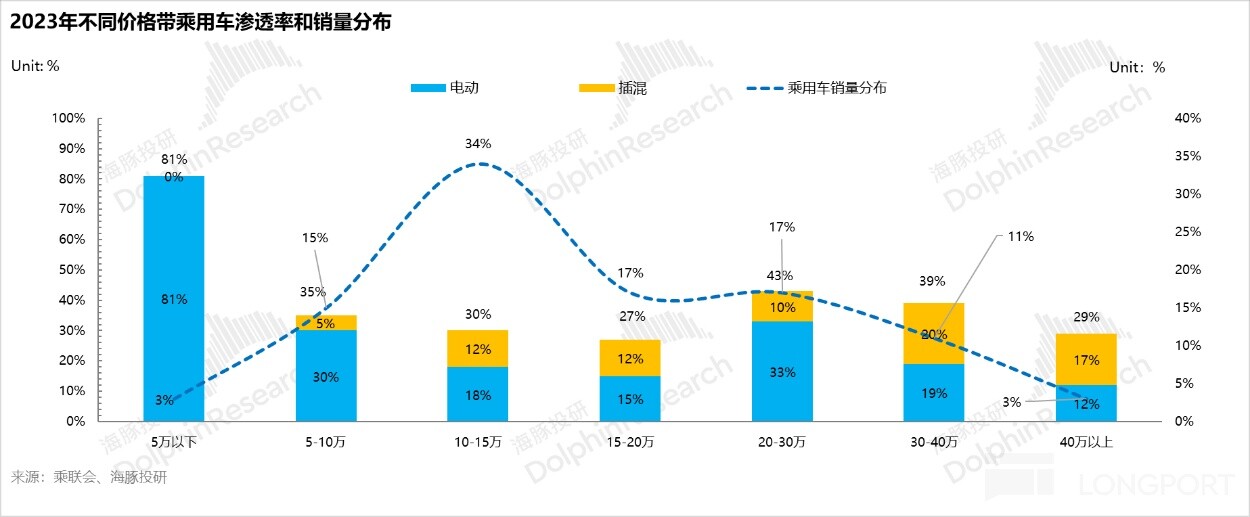

尤其是从汽车价格段内部结构来看,今年的相对红利价格带段位还是汽车市场销量占比最高(占乘用车总销量的 60-70%)的 5-20 万的价格带区间。

而这个价格带,几乎是比亚迪的 “统治区”。而也就是在这个价格带,目前整体新能源车渗透率在 2024 年 1-5 月仅达到 35%,仍低于分别由纯电占领的 20-30 万元价格带(整体渗透率达到 49%)及由混动占领的 30 万元以上价格带(整体渗透率达到 44%)。

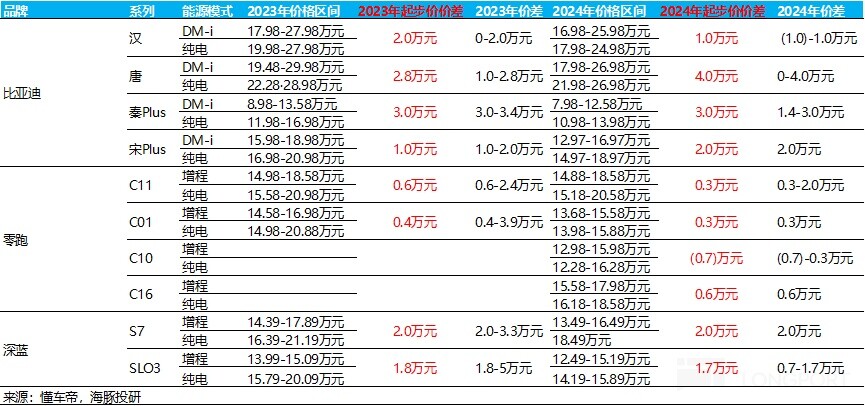

同时在这个价格带上,2024 年主要是靠混动来渗透。而背后原因主要因为在此价格带,用户对性价比要求更苛刻,而车企同款车型混动版本和纯电版本的价差,由于混动带电量低,电池更便宜,混动车型相比纯电车型普遍价格低 0.3-4 万元。

此外,插混车型没有续航焦虑,而纯电车上这个价格带的潜在用户普遍在二三线或者以下城市,充电设施不便,续航短板明显。在 10-15 万的核心价格带内,混动是在考虑续航情况下,无论是在购车成本(相比纯电),还是在用车经济性上(相比燃油)都更加经济的选择。

目前纯电车在 5-15 万价格带上,续航有明显 “bug”(全域 800V 产品的价格沉不下来),如果无电化学材料的技术突破,纯电在这个价格带上打价格战还是很有难度。2024 年 5-15 万元的价格带市场,海豚君估计插混车仍然是加速替代燃油车的主战场。

因此,海豚君估计,24-25 年的比亚迪就是通过手持两把利器——技术(DM 5.0)+ 降价(荣耀/冠军版),在 5-20 万价格带的市场,加速燃油车的清退,把 2023 年丢失的市占率再扳回来一些。

b) 资金分配: 等到真实利润慢慢浮出,提高股东回报,还是投资新领域?

对于这个问题的回答,我们先参照一下,稳态下的 “宇宙车厂” 丰田:

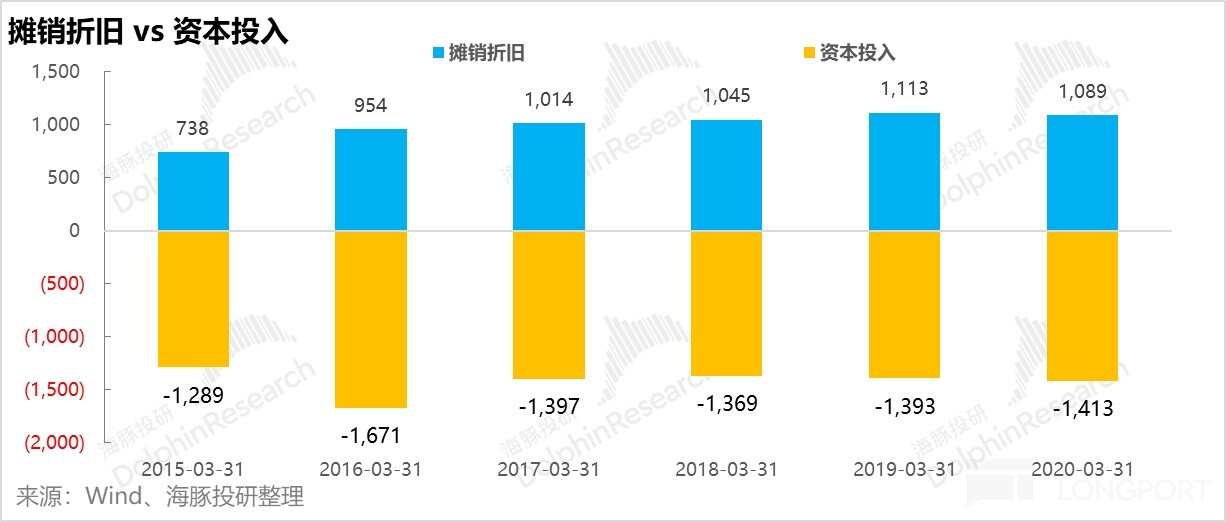

首先,一个非常明显的特征是,似乎作为重资产行业,即使到了稳定期,每年在设备的维护更换上还是要投入不少的资本开支。虽然投入额还是大于摊销折旧额,但稳定后,每年的摊销折旧额和每年的资本开支额投入额之间差距越来越小。

而看调回了摊销折旧和资本开支,也就是真实性可以用来支配的现金性利润中,丰田大概每年拿出来 70%-80% 来回报股东,走过产能扩张期,当全球每年销量 800-900 万销量的丰田是妥妥的分红股。

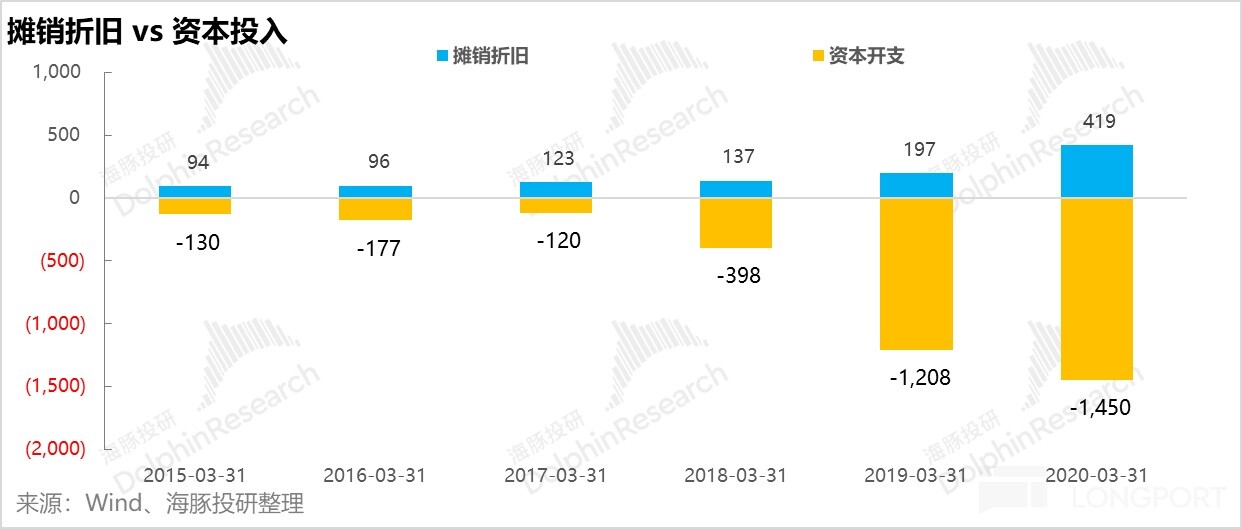

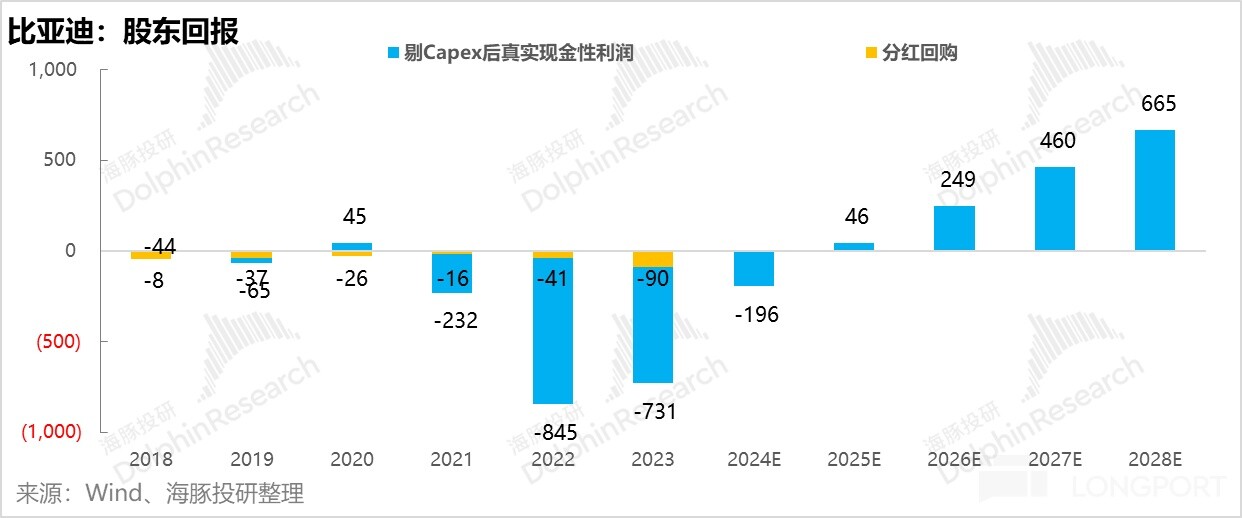

而再看一下比亚迪,最近三年资本投入太高,导致剔摊销折旧调回影响,再加回真正资金流出性的资本开支后,它的真实利润已经是负数,理论上很难分红。

所以比亚迪过去的分红都是非常明显 “意思一下”。但 2023 年底宣布的分红力度明显加大:90 亿的分红,对于自己负的真实利润其实已经不错。

但基于目前资本投入的回落态势,在海豚君的估算下,比亚迪到 2025 年马上就会迎来可支配给股东而非全部用来扩大再生产的真实性利润,届时比亚迪是否从成长转为类似美股那样稳定成长 + 分红双逻辑驱动的公司,值得期待。

当然,在资金的分配上,比亚迪目前存在一个非常明显的倾向:当扩产能性质的资本开支尾声之后,费用上的支出,具体来说,智能化方向上补短板的研发开支明显上量,今年一季度的财报(《比亚迪: 汽车业务毛利率 “大杀四方 ”,成功穿越低谷?》)体现得尤其明显。

不过海豚君观察了一下,研发投入和资本开支完全不在一个量级上:比亚迪一年资本开支超超过千亿,而研发开支一年也就 250 亿,即使研发开支抬升,资本开支回落节省的现金流仍会非常明显。

整体来看,海豚君仍然倾向于认为,比亚迪距离优质分红资产的逻辑转变并不遥远。

三、如何理解比亚迪的估值?

如果说比亚迪上一轮的上涨,主要是靠行业 Beta,其实是靠 DM 4.0 的产品周期的话,整个逻辑偏行业 Beta 红利的话,那么接下来,结合以上(一——二)的分析,海豚君倾向于比亚迪接下来股价的驱动力更多是来源于深度一体化炼成后,回归市占率提升以及股东预期改善双线驱动的 Alpha 逻辑。

在这种情况下海豚君假设:

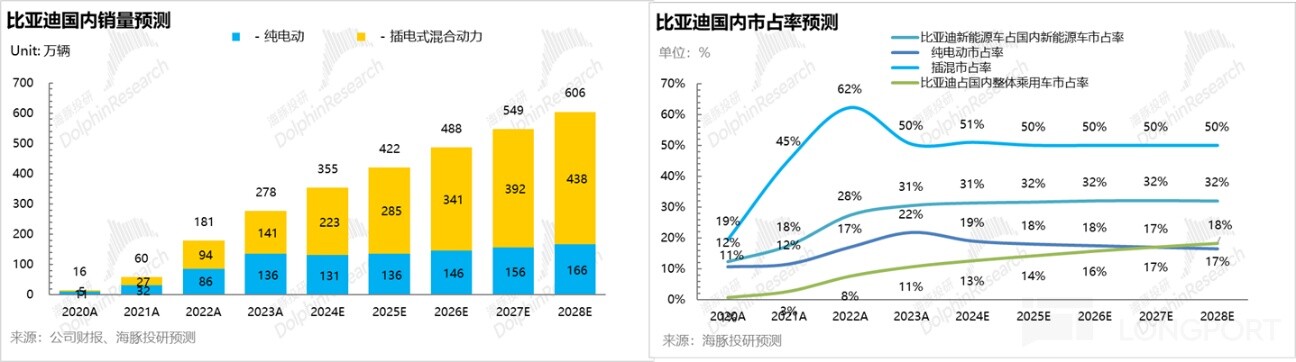

a. 比亚迪国内高端纯电上进展较为缓慢,比亚迪主要用价格利器(单车价格不涨,甚至下降)在刚需价格段内用价格优势来持续拿市占(销量市占率更高)。

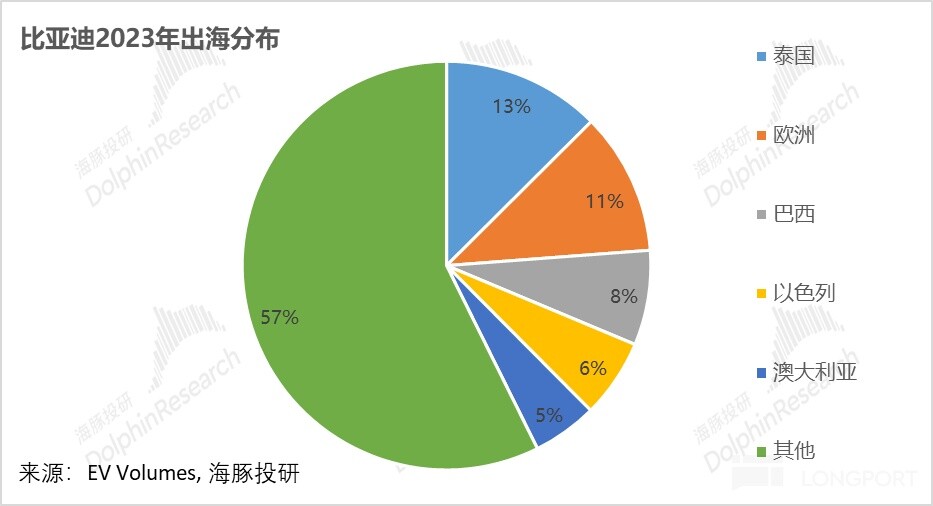

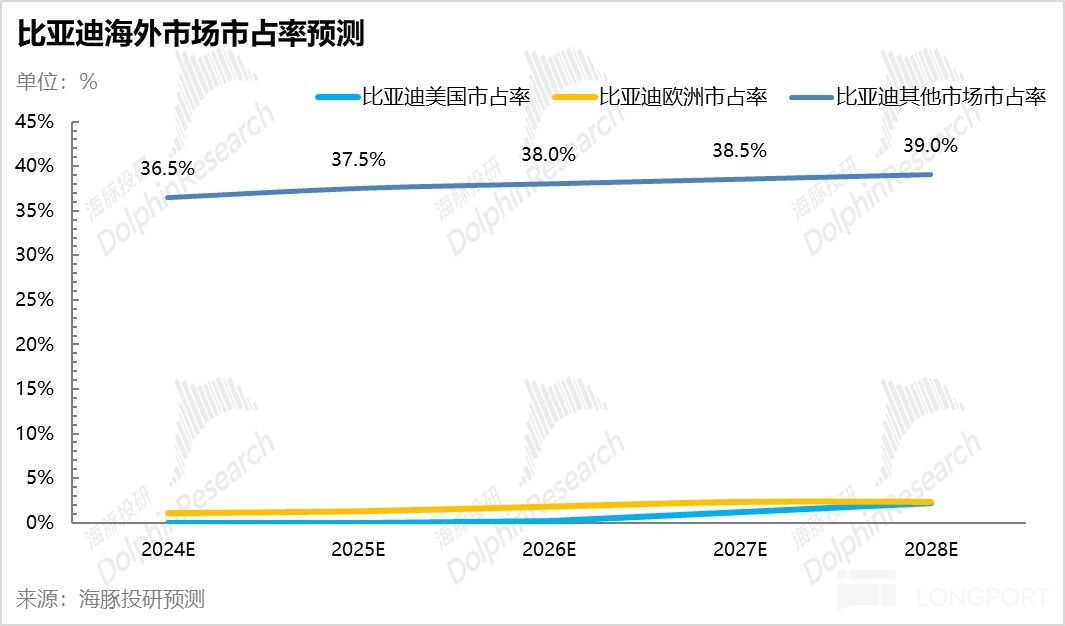

b. 海外:相比特斯拉在出海上将重点集中在欧洲和中国,比亚迪在出海上由于最主要的两个地区:美国存在准入难度,欧洲有关税压制,整体出海策略上更偏 “散点式 “——除了欧美、日韩之外的市场。

而对于比亚迪海外销量的预测中,美国因为出口关税达到 100%,预计比亚迪会以本地建厂组装生产模式为主。

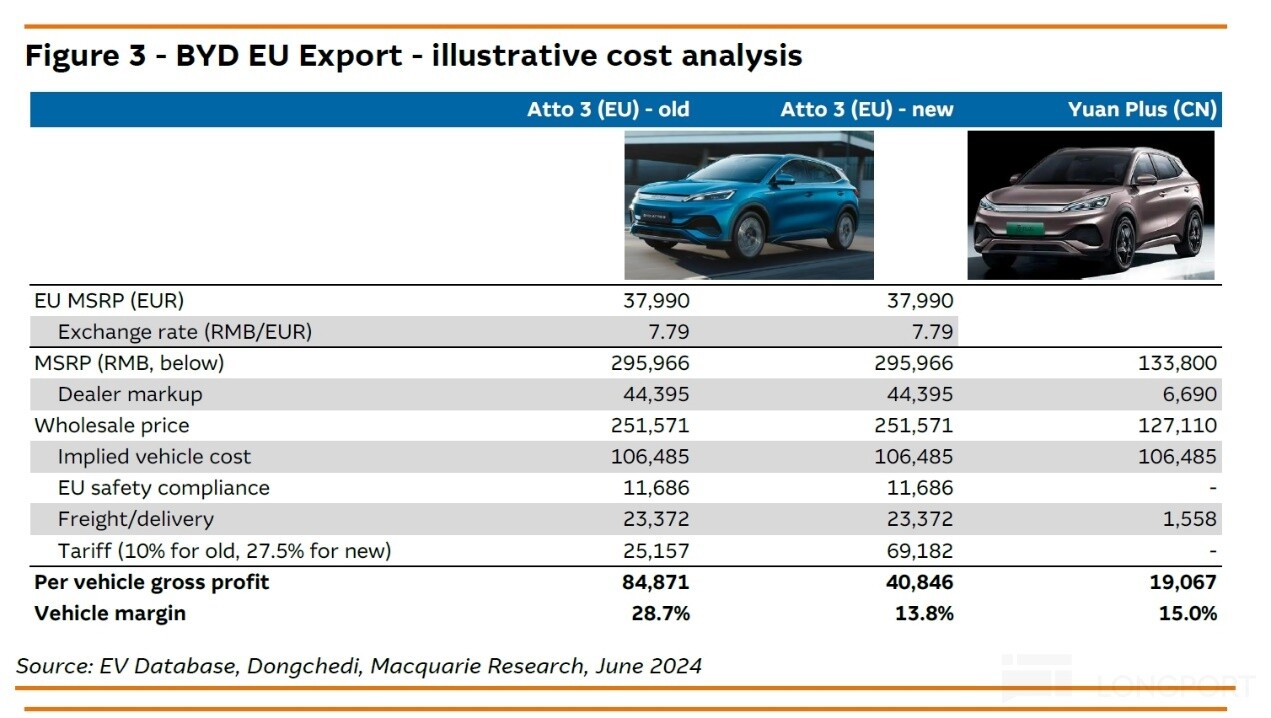

在进入欧洲时,由于欧洲对比亚迪的反补贴加征税,整体税率合计达 27.4%,经测算在加税后比亚迪在欧洲市场的主要车型毛利率(Atto 3 为主要出口车型)会从原先 29% 降至 14% 左右,预计比亚迪在欧洲市场会逐渐从整车出口模式向本地建厂模式切换。

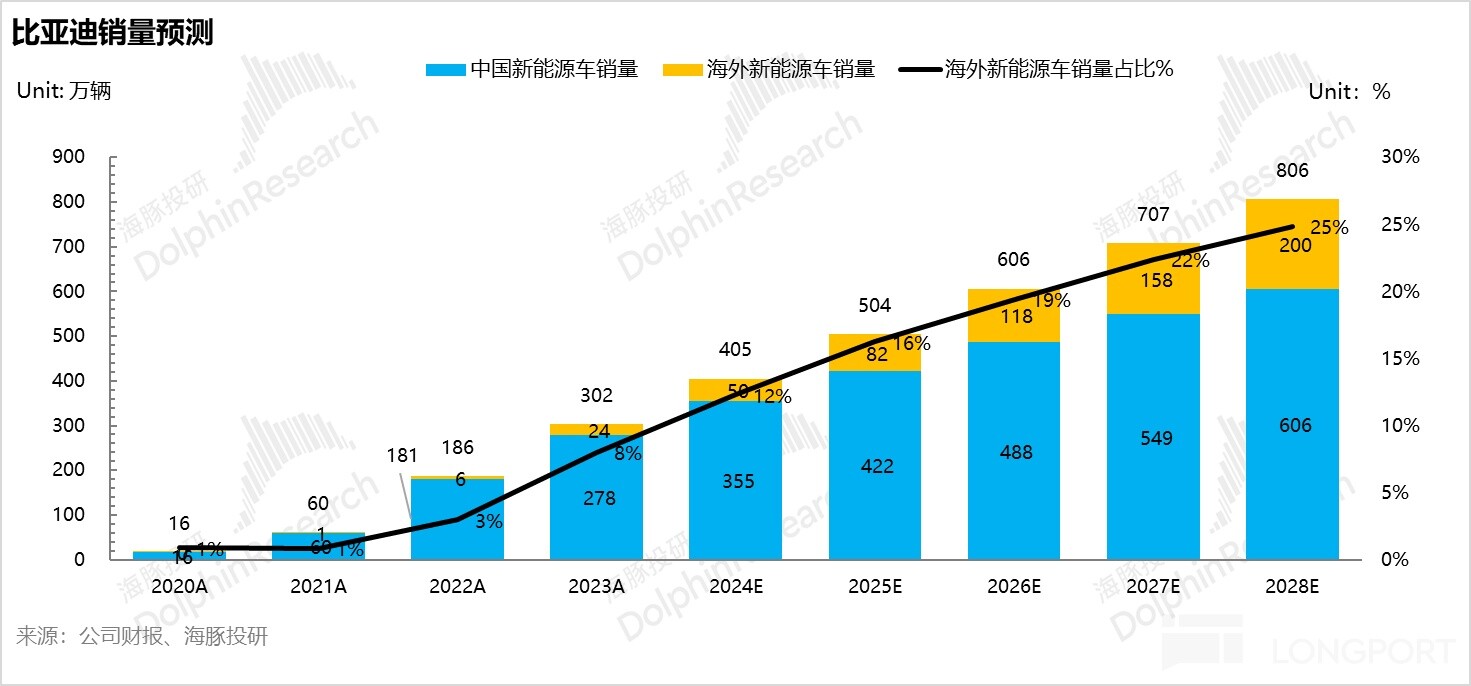

整体来看,海豚君预测比亚迪整体销量将从 2023 年 302 万辆增长至 2028 年大约稳态下 800 万辆,距离同样定位 “亲民性 “车型的销量王者丰田大约 100 万的差距。这个差距主要是因为欧美市场,但部分靠国内市场和海外其他市场的市占率更高来弥补。

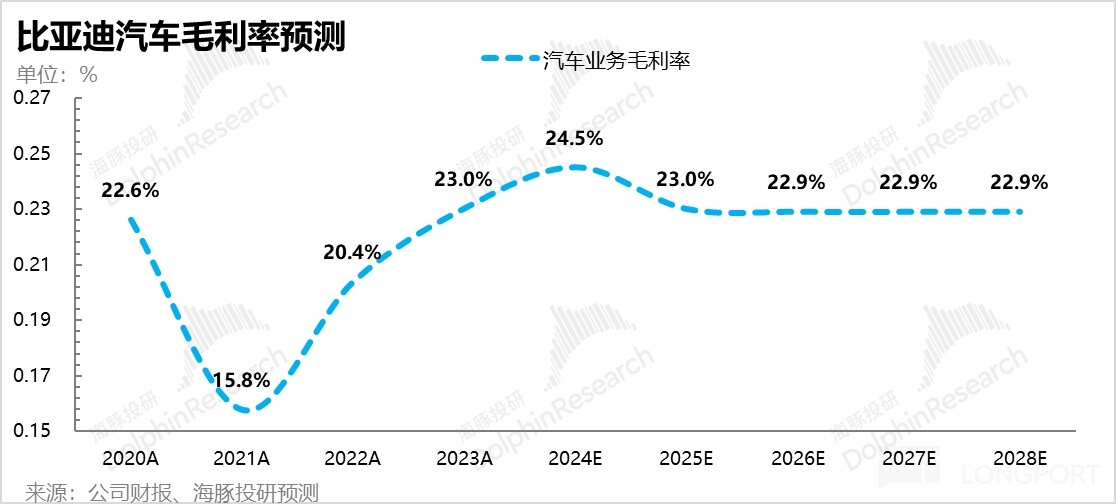

同样在毛利率上参考丰田,做了类似的终局毛利率预期(注意,没有溢价,而对比之下,特斯拉对自己终局毛利率的指引是要比目前毛利率高的燃油车再高出几个百分点)。

但其实,考虑到比亚迪事实上还有体内的电池业务,远期毛利率是非常有希望超过丰田的,而基于这个保守估算,海豚君在剔除电池业务毛利率增量贡献的情况下,比亚迪造车的毛利率甚至是小幅低于丰田的稳态毛利率的。

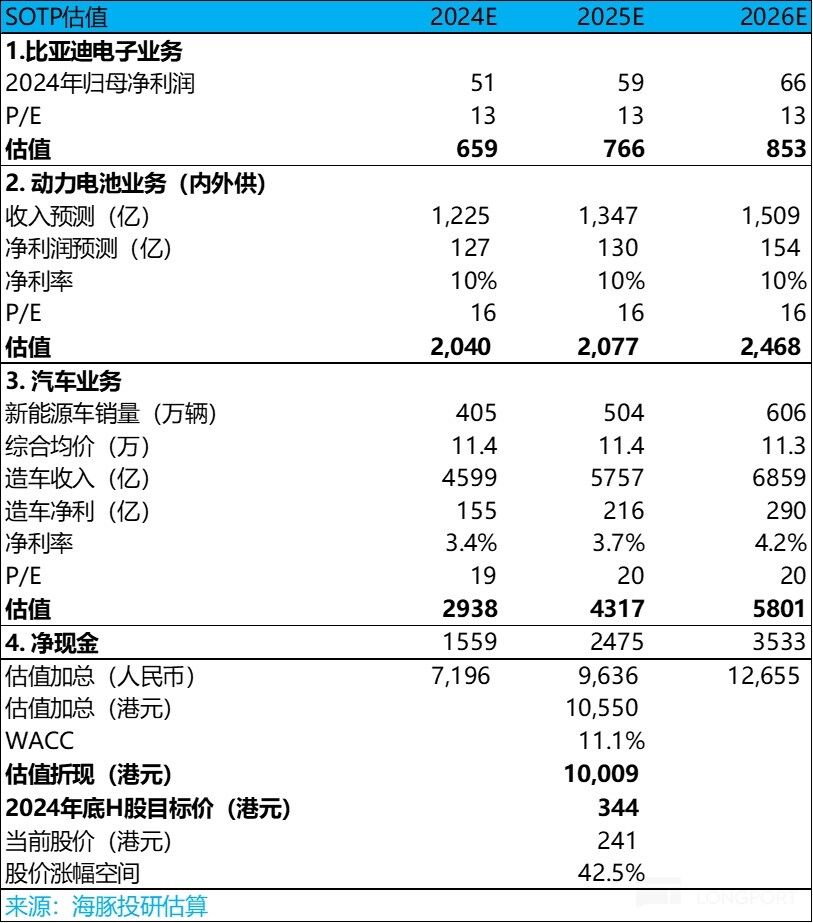

这种情况下,海豚君给出的稳态下的 DCF 估值,比亚迪也大约 325 港币/股。

由于汽车偏产品周期驱动,海豚君同时提供一个 PE 估值来做参考,基本区间范围基于对资产的估值区间,再不考虑净现金和比亚迪电子估值,仅对核心资产电池和汽车业务估值的情况下,大约对应比亚迪的安全边际基本在 200 港币上下的位置,而如果全部加总,比亚迪则明显有不错的上行空间。

以上价值测算,仅做参考。但 Bottom line 是,当行业渗透红利逐步消失,原材料降本带来的自然降价竞争也进入尾声,而市场真正要产能出清的时候,比亚迪在竞争上的降维打击优势反而更加明显,终局图谱逐步清晰,这种情况下,海豚君开始转而关注比亚迪深度一体化炼成后,回归市占率提升以及股东预期改善双线驱动的 Alpha 逻辑。

海豚君历史文章:

深度

2024 年 7 月 4 日《价格屠夫还能大赚,比亚迪凭什么血战群雄?》

2021 年 8 月 10 日《比亚迪股份(下):暴涨过后,富贵稳中求?》

2021 年 7 月 23 日《比亚迪股份:最会做电池的整车厂 | 海豚投研》

财报季

2024 年 4 月 29 日财报点评《比亚迪: 汽车业务毛利率 “大杀四方 ”,成功穿越低谷?》

2024 年 3 月 27 日财报点评《“价格屠夫” 比亚迪:血战亮杀器,黎明已不远》

2024 年 3 月 29 日电话会《24 年销量目标在 23 年基础上增长 20%》

2023 年 10 月 30 日财报点评《比亚迪,向 “钱” 狂飙,就够了?》

2023 年 8 月 28 日财报点评《比亚迪:“暴利” 后的尴尬,还剩下什么王炸?》

2023 年 8 月 29 日电话会《价格战下公司盈利不成问题,三一季度利润会更好(比亚迪纪要)》

2023 年 4 月 28 日财报点评《比亚迪:电车价格战,赚钱才是真本事》

2023 年 3 月 29 日电话会《比亚迪纪要:高端撑利润、中低端摊费用,国际化再造比亚迪》

2023 年 3 月 29 日财报点评《比亚迪:“暴利” 反击巴菲特抛压》

2022 年 10 月 29 日财报点评《被巴菲特抛弃?比亚迪霸气交卷 》

2022 年 8 月 31 日电话会《比亚迪:用采购压价消化补贴退坡,明年年产要到 400 万辆(电话会纪要》

2022 年 8 月 30 日财报点评《撕标签时刻:比亚迪要迎来 “赚钱机器” 的华丽转身?》

2022 年 4 月 28 日财报点评《比亚迪:销量保底,平稳通过开年摸底考》

2022 年 3 月 30 日电话会《黑科技助力产品升级,比亚迪 2022 年销量依旧强劲(会议纪要)》

2022 年 3 月 30 日财报点评《 “撕裂” 的比亚迪: 卖车容易赚钱难》

2021 年 10 月 28 日财报点评《销量之外一概虚,比亚迪差点火候》

2021 年 8 月 28 日财报点评《比亚迪:业绩没有兑现想象,投资逻辑打折了》

热点

2022 年 7 月 12 日《巴菲特抛售比亚迪?破案了》

本文的风险披露与声明:海豚投研免责声明及一般披露